来源:黄金管家

受全球主要经济体增长乏力,美联储降息以及贸易纠纷升级影响,2019年以美元计价的伦敦金价格上涨了18.4%,跑赢了同期全球主要债券和新兴市场股票指数。展望2020年投资者将面临负利率、日益复杂的地缘政治、宏观经济的不确定性等诸多问题。在暗潮涌动的大环境下,包括央行在内的投资者势必提高对黄金的重视程度。

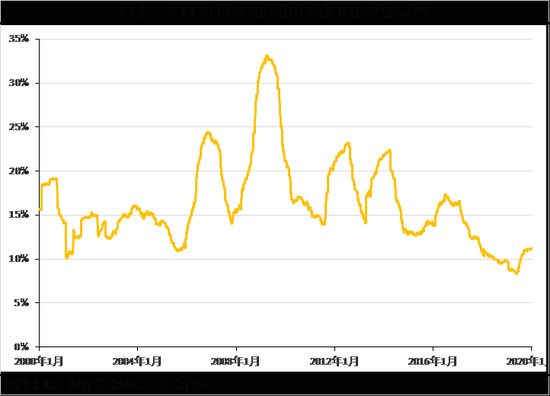

图中是两千年以来,以美元计价、基于250个交易日的现货黄金价格历史波动率的走势图。去年金价大幅上涨,波动率持续扩大。但在2019年底,金价的波动率仅为11.12%,仍远低于最近20年的历史平均值16.48%。展望2020年,地缘政治波谲诡异、宏观经济不确定性较大、贸易纠纷还未彻底解决、主要经济体央行集体放水,今年金价的波动率将继续上升。

黄金价格波动率增大对黄金企业来说并不是一个好消息,会使企业利润的不确定性增大,因此黄金企业需要利用以黄金为标的的金融衍生品进行风险管理。国内可以进行风险管理的金融工具主要有黄金期货,黄金期货期权,黄金TD以及黄金远期合约。

这些金融工具以远期最不具备性价比,首先远期合约是在场外进行交易,需要企业自己去寻找交易对手方,并且承担对方的信用风险;其次远期市场的参与者较少,定价不透明,手续费比场内交易的黄金期货和期权,黄金TD贵很多。

黄金期货期权也不是什么好的选项,黄金期货期权是以黄金期货为标的的期权,该工具即有场内交易,也有场外交易。场外交易也会面临同远期一样的问题,性价比低.场内黄金期权合约于去12月20日在上期所上市。但由于上市时间短、对投资者素质要求高,所以流动性一般,并且期权的价格较高;黄金期货期权上市后的价格由做市商及投资者之间的连续交易产生,其流动性不好,价格的公信力一般;此外期权价格的波动要远大于其标的物;上期所黄金期权是欧式期权,只能在到期时才能申请行权,自由度差;综上所述期权也不是一个好的选择。

综合考虑到交易成本、信用风险以及灵活性,对冲黄金价格波动风险最优金融工具是黄金期货和黄金TD,具体如何选择还要根据需求决定。

首先要看是正向市场还是反向市场,正向市场的期货价格高于现货价格,反向市场期货价格低于现货价格。由于最后总是要交割的,基差会随着交割日临近趋近于零,因此正向市场有利于空头套期保值,反向市场有利于多头套期保值;若是规避短期风险,那么选择期货更好一些,因为期货的手续费低,并且不收取递延费,基差变化也不大;若是长期套保选择黄金TD要好一些,时间越长基差变化越大,并且期货还要承担换月成本;然后还要看宏观经济形式,若是宏观经济状况不好,那么接下来央行降息可能放松银根,基差走强概率提升。此时空方选择期货套保更有利,反之亦然。此外,黄金期货和TD都是保证金交易,因此在选用这两个工具对冲风险时需要经常关注保账户的可用资金。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:唐婧