作者 | 陈成

出品|零壹智库

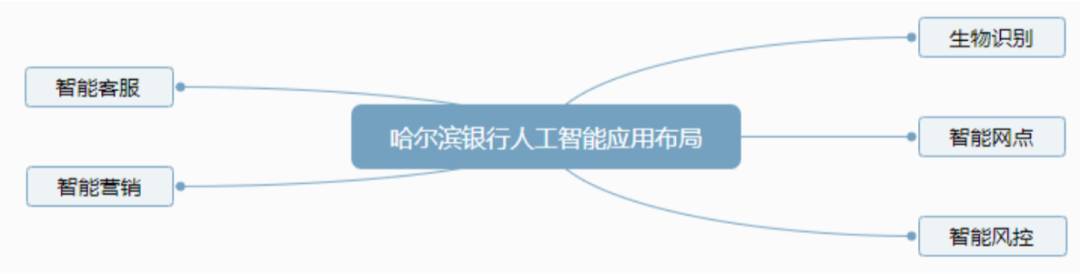

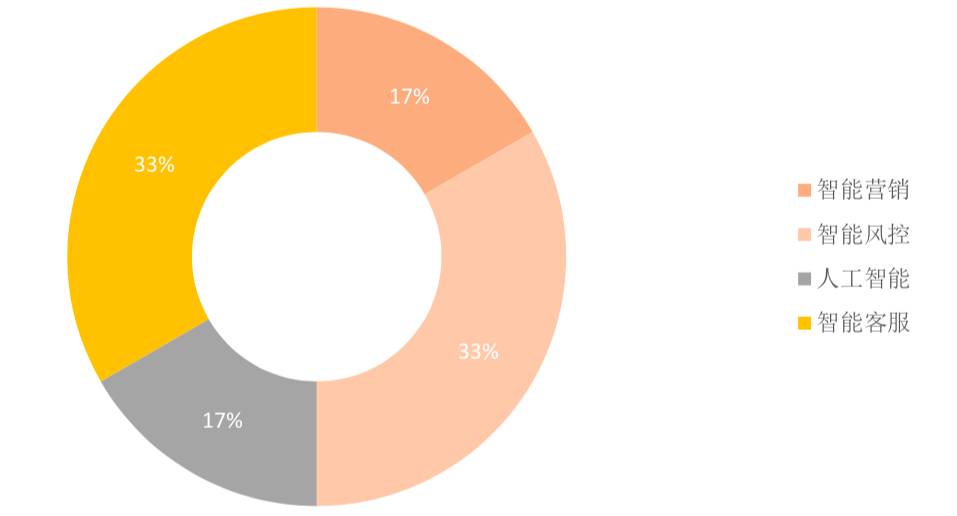

本文聚焦哈尔滨银行的人工智能应用,展示哈尔滨银行在业务场景中人工智能应用的赋能成效。哈尔滨银行主要将智能风控应用到银行内控和风险审批业务上;“智e星”机械人具有人机交换、面部识别、自动导航、自动避障、保安监控等功能;通过实施惠农贷款分类定价机制,精准匹配风险定价线上模型,实现了智能差异化定价。

2019年,哈尔滨银行成功将手机银行从2.0版本升级为3.0版本,在聚焦数字化与智能化转型的情况下,新版手机银行通过一系列智能化应用,丰富了生活场景和优化了客户体验。

图1-1:哈尔滨银行人工智能应用布局

资料来源:哈尔滨银行历年年报,零壹智库

据了解,哈尔滨银行3.0版本手机银行,以智能分析决策能力为建设核心,深度运用大数据和人工智能等金融科技手段,为客户提供更优质的金融服务。

一、哈尔滨银行基本情况

哈尔滨银行成立于1997年,总部位于黑龙江省哈尔滨市,是中国第三家登陆香港资本市场的城市商业银行。2019年二季度末,哈尔滨银行下设分行17家,支行279家,小企业金融服务中心1家;控股村镇银行32家,村镇银行支行36家,控股1家消费金融公司及1家金融租赁公司。

2019年二季度末,哈尔滨银行总资产6234.35亿元,同比增长9.00%;营业总收入74.25亿元,同比提升13.56%;净利润21.76亿元,同比下滑16.51%。

二、哈尔滨银行人工智能具体应用领域

1. 智能风控

在哈尔滨银行2018年和2019年半年度报告中,多次提及银行正在积极推进以人工智能和大数据技术为核心的智能化风控平台,并逐步丰富智能风控平台在各银行业务的覆盖。目前,哈尔滨银行主要将智能风控应用到银行内控和风险审批业务上。

其中,在贷款业务审批上,哈尔滨银行通过整合行内外数据,运用大数据和人工智能技术,实现客户分层和用户画像描绘,运用智能风控引擎系统为风险管理赋能,逐步实现银行风险管理的智能化、数字化和自动化。哈尔滨银行在利用人民银行征信报告等金融数据的基础上,还加强与第三方征信机构的合作,扩宽对客户信用评估的数据维度,结合各种风控模型和规则,通过智能风控引擎输出决策方案。

针对信贷审批,哈尔滨银行还运用智能风控引擎对客户进行全生命周期的风险管控,聚焦“有数有表现”的客户群体,实现实时风险预警,增强银行的反欺诈及风险防控、识别、预警能力。

对于农村和乡镇群体,哈尔滨银行通过实施惠农贷款分类定价机制,精准匹配风险定价线上模型,实现了智能差异化定价,并上线了“惠农智能闪贷”产品。据了解,该产品将逐步实现秒申、秒批、秒贷、秒还等功能。2019年二季度末,哈尔滨银行涉农贷款余额为425.92亿元,其中农户贷款业务余额141.82亿元,较上年末增长9.87个百分点,业务服务范围已覆盖黑龙江省13个地市和成都地区部分农村。

另外,哈尔滨银行还将智能风控体系运用到押品风险估值工作中,依托数据挖掘和内部模型,利用人工智能技术在押品估值领域应用,实现劣质房产退出、差异化定价、差异化授权。

在银行内控上,哈尔滨银行通过在线内控智能模块,针对重点流程进行操作风险流程监控,并有效开展风险与控制自我评估(RCSA)。

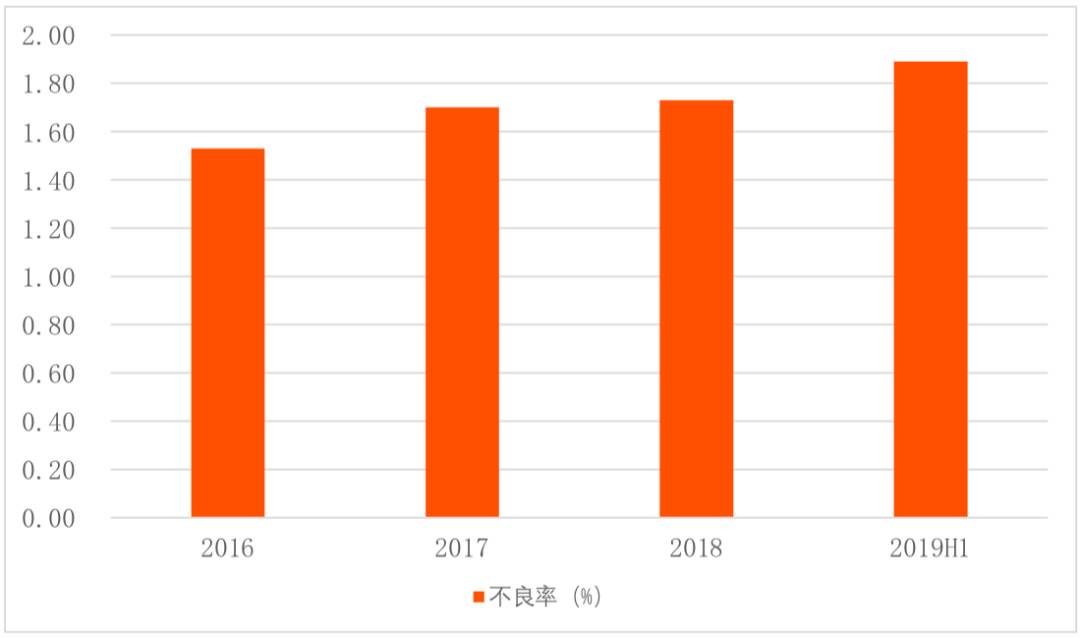

2019年二季度末,哈尔滨银行不良率为1.89%,较年初上升0.16个百分点。近几年,哈尔滨银行不良率从2016年的1.53%逐步上升,反映出哈尔滨银行资产质量整体在逐步恶化。

图2-1:哈尔滨银行不良率

资料来源:哈尔滨银行年报,零壹智库

从不良贷款和贷款增速来看,哈尔滨银行不良贷款增长幅度要大于贷款增长速度,两者整体呈现下降趋势,进一步反映出哈尔滨银行在贷款增速萎缩的情况下,原先的资产风险不断暴露,进一步导致不良率放大。特别是在2018年和2019半年报上,哈尔滨银行多次提及智能风控,结合近几年不良率表现来看,映射出哈尔滨银行管理层的风控意识在不断增强,但目前智能风控赋能对于银行整体成效不明显。

图2-2:哈尔滨银行不良贷款与贷款余额增速

资料来源:哈尔滨银行,零壹智库

2. 其他智能化应用

在其他智能化应用层面上,哈尔滨银行主要有智能营销、智能网点和电子渠道建设等场景应用。在智能营销赛道上,哈尔滨银行通过大数据和智能化客户关系管理系统,在银行的线上和线下业务均有实际应用。透过多维度数据描绘用户画像,哈尔滨银行进而为客户精准推荐相应的产品和资讯,通过智能营销赋能零售业务,不断提升客户满意度。

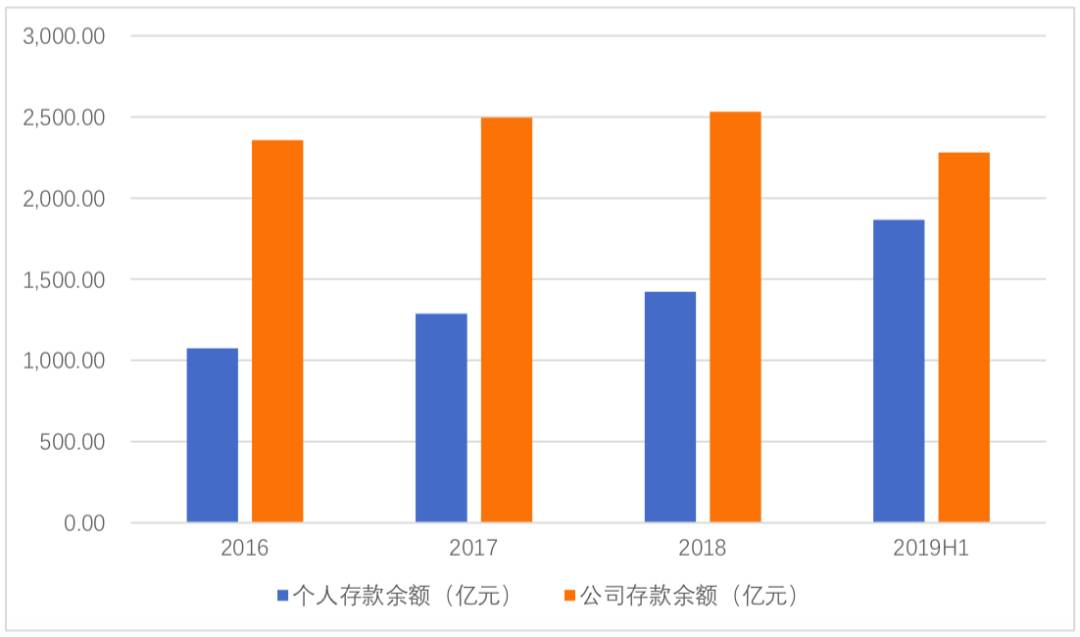

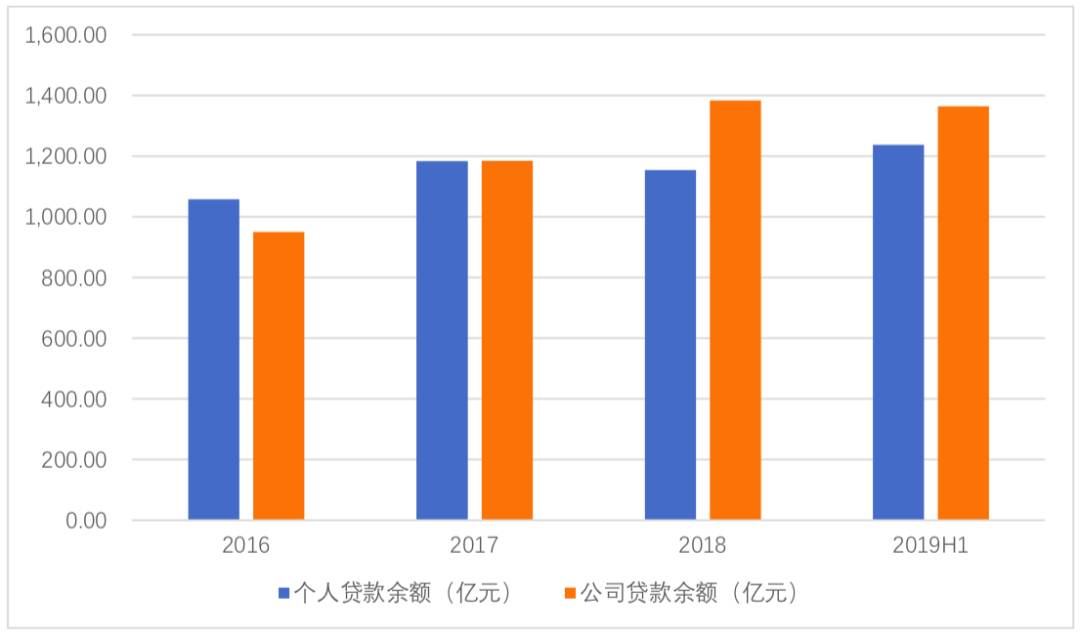

2019年二季度末,哈尔滨银行(合并口径)实现个人存款余额1866.36亿元,公司存款余额2280.07亿元,分别同比上升42.93%和下降5.01%;个人贷款余额1237.64亿元,公司贷款余额1364.22亿元,分别同比上升8.82%和0.88%。

图2-3:哈尔滨银行存款情况

资料来源:wind,零壹智库

图2-4:哈尔滨银行贷款情况

资料来源:wind,零壹智库

在智能网点和电子渠道建设上,哈尔滨银行不断推进智能厅堂和线上电子渠道,释放网点资源,实现零售业务的智能化转型。2019年二季度末,哈尔滨银行共拥有1084台自助设备,智能快柜172台,多媒体查询机93台。

哈尔滨银行还通过与哈工大机械人集团合作研发出“智e星”智能机械人大堂经理助理。“智e星”机械人具有人机交换、面部识别、自动导航、自动避障、保安监控等功能,还可搭载定制化程序分担一部分大堂、柜面人员的工作。

目前,哈尔滨银行的电子渠道体系主要包括手机银行、网上银行、微信银行、电话银行以及线下自助终端。2019年二季度末,哈尔滨银行共有手机银行客户158.71万户,较去年末增长35.4%;网上银行客户275.95万户,较去年末提升19.9%;微信银行关注用户达238.18万户,较去年末增长7.1%;电话银行客服中心2019年上半年处理业务量为122.97万笔。哈尔滨银行的电子渠道业务替代率达93.7%,移动渠道业务替代率达60.0%,较去年末分别上涨2.7和9.0个百分点。

三、外部投资、合作及经营情况

1. 外部合作

哈银消金(哈尔滨哈银消费金融有限责任公司)为哈尔滨银行在2017年发起成立的持牌消费金融公司,注册资本15亿元。2019年二季度末,哈银消金总资产为105.27亿元,贷款累计投放218.53亿元,贷款余额102.02亿元,净利润为0.60亿元。目前,哈银消金自主建设了智能资产管理、大数据智能风控、智能化运维等系统群,搭建了涵盖贷款全生命周期的智能化风险管理体系,服务客户数超过500万人次。

图3-1:哈尔滨银行人工智能合作关键词

资料来源:根据公开资料整理,零壹智库

哈银消金大股东为哈尔滨银行,持股比例为53.00%,第二大股东为度小满金融,持股比例为30.00%。通过和度小满的深度合作,哈银消费在智能化风控、人工智能研究方面取得了一定的成果。

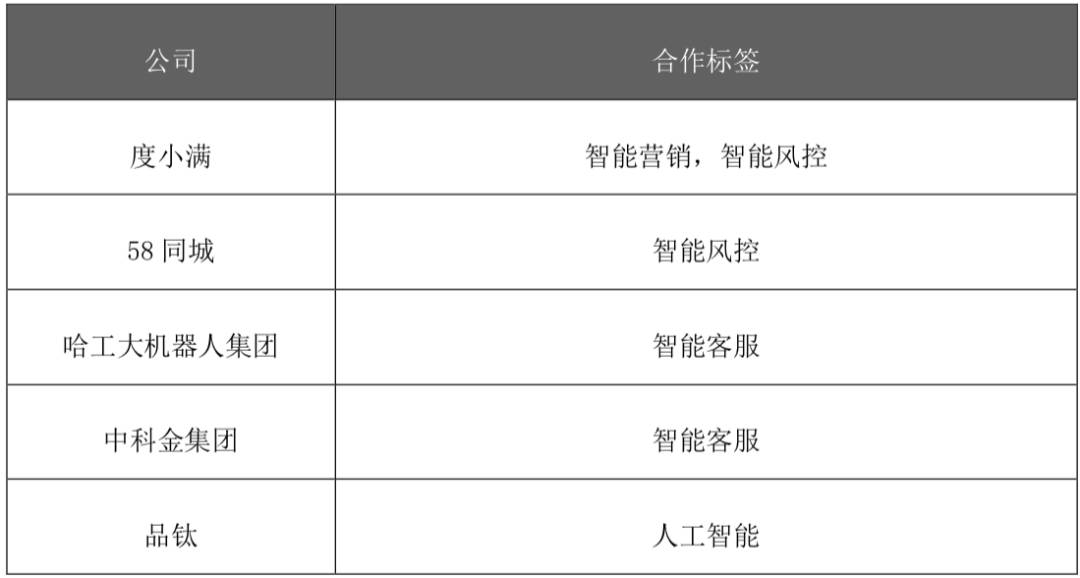

表3-1:哈尔滨银行人工智能相关外部合作

资料来源:根据公开资料整理,零壹智库

另外,双方还将建设金融科技实验室,重点探索人工智能催收和风险联合建模等应用。2019年6月末,双方合作推出的“有钱花”产品已累计投入28.13亿元,贷款余额23.19亿元。

2. 营收情况

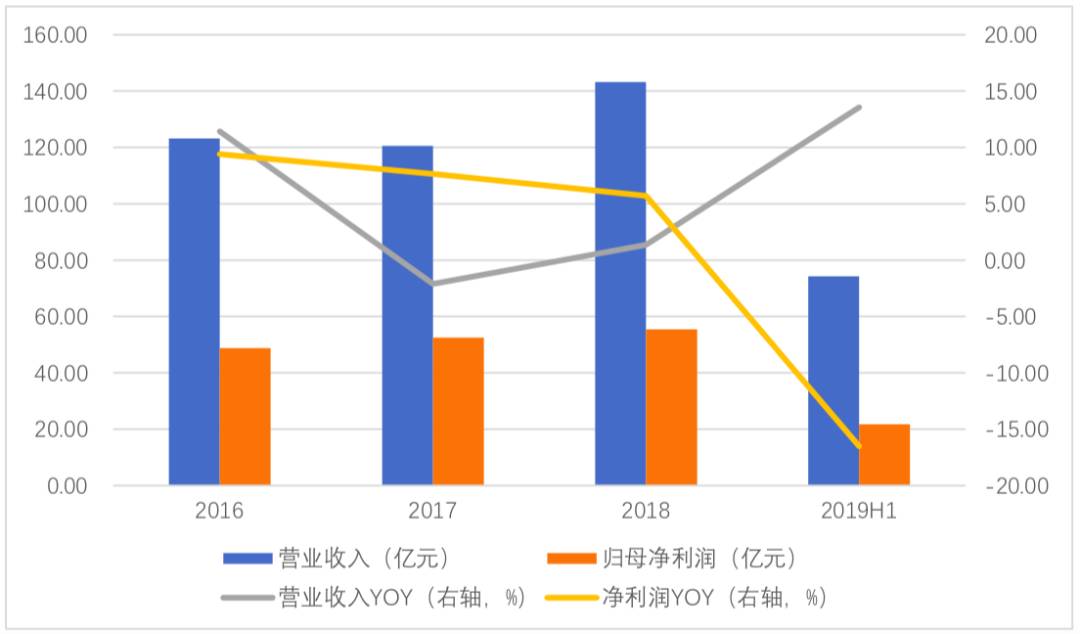

哈尔滨银行在2017年的营业收入为120.55亿元,净利润为52.49亿元,分别同比下降2.11%和上升7.64%,营业收入受到的冲击跟其他商业银行情况类似,主要受市场融资成本上升和供给侧改革等影响。

2019年二季度末,哈尔滨银行营业收入和净利润分别为74.25亿元和21.76亿元,分别同比上升13.56%和下降16.51%,净利润增速下滑主要受宏观经济增速放缓、客户存款成本上升和流动性付息成本上升导致的净利息收益下降影响。总体来看,智能化应用对哈尔滨银行的收益赋能较小,银行业绩还是受到传统金融因素影响。

图3-2:哈尔滨银行营收和净利润

资料来源:哈尔滨银行年报,零壹智库

在城市商业银行阵列,哈尔滨银行在智能化应用上的布局不够丰富,与外部互联网、金融科技或科技公司的智能化应用合作也较少,反映出银行整体的智能化转型意识相对偏弱。尽管从披露的信息来看,哈尔滨银行在智能风控领域投入较多,但实际的赋能成效较差,银行不良率逐年上升。

目前来看,在金融科技领先的银行智能化应用对商业银行还是有一定的赋能效果,各大中小银行也不断推进银行的智能化和数字化转型,哈尔滨银行在这个转型道路上还有很大的空间可以提升。

点击“阅读原文”或扫描下方二维码,查看完整版《商业银行科技战略案例库》报告!

戳“阅读原文”查看完整版《商业银行科技战略案例库》报告!