(图片来源:思必驰微博)

ChatGPT引发人工智能热潮之际,估值百亿的智能语音 AI 独角兽思必驰IPO上市之路却被按下了暂停键。

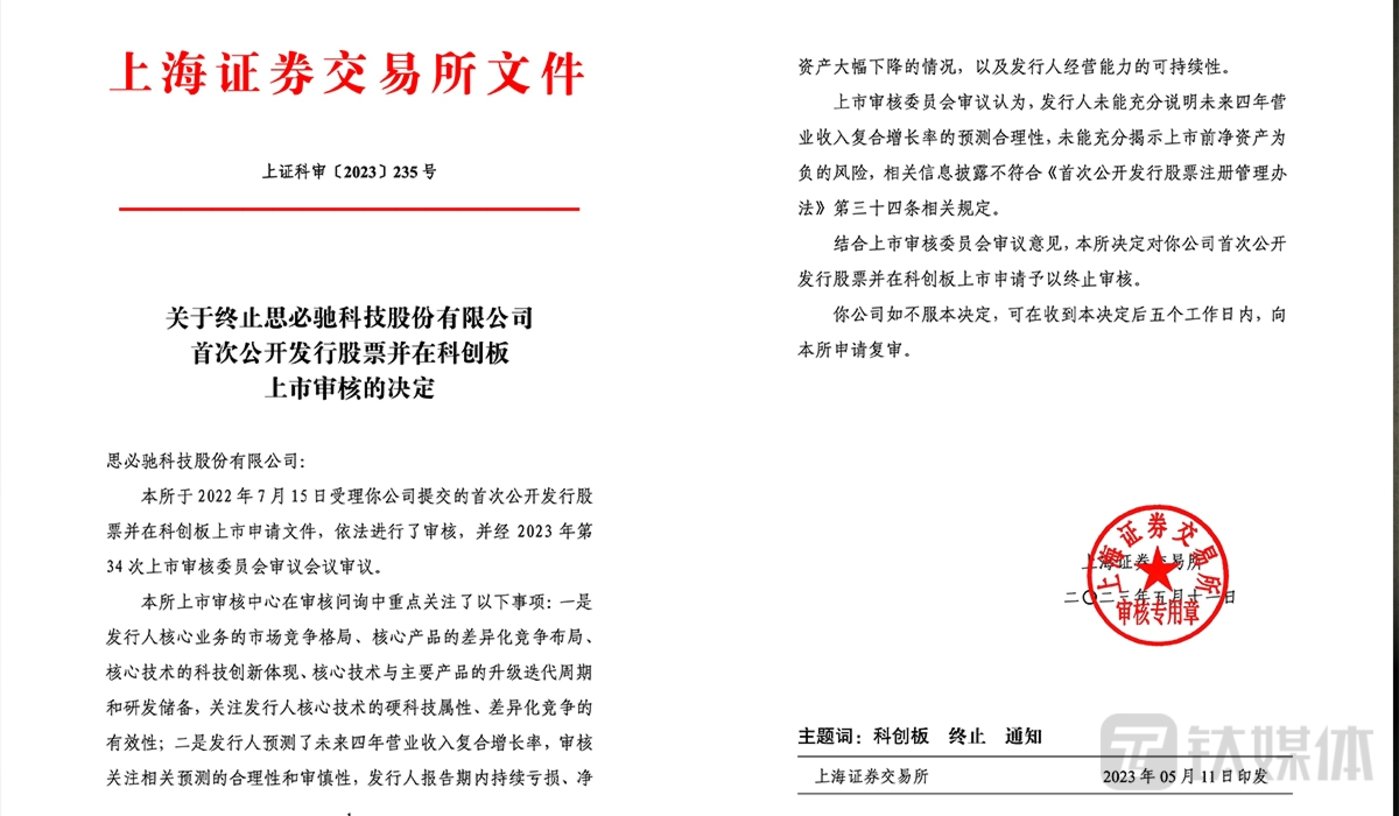

钛媒体App 5月15日消息,上交所11日晚发布公告称,结合上市审核委员会审议意见,上交所决定终止思必驰科技股份有限公司(下称“思必驰”)首次公开发行股票并在科创板上市审核。此前5月9日审议会后,上交所称思必驰IPO不符合发行条件、上市条件或信息披露要求。

根据《首次公开发行股票注册管理办法》第二十八条规定,交易所认为发行人不符合发行条件或者信息披露要求,作出终止发行上市审核决定,或者中国证监会作出不予注册决定的,自决定作出之日起六个月后,发行人可以再次提出公开发行股票并上市申请。

这意味着,思必驰成为今年第二家没有通过科创板申报企业,未来半年内该公司将不得申请上市,此前另一家未获科创板审批是生命科学数字化方案商太美科技。

同时,思必驰上市终止意味着尽管ChatGPT推动 AI 行业迎来新热潮,但 AI 公司上市仍面临诸多挑战。目前包括旷视、第四范式、合合信息等多家 AI 软件公司仍未能进入挂牌上市阶段。

据5月9日晚上市委审议会议结果公告,思必驰两大问题被重点问询:一是对比同行业可比公司,说明公司核心技术的硬科技属性、差异化竞争的有效性;二是公司未来四年营收复合增长率相关预测的合理性和审慎性,发行人报告期内持续亏损、净资产大幅下降的情况,以及公司经营能力的可持续性。

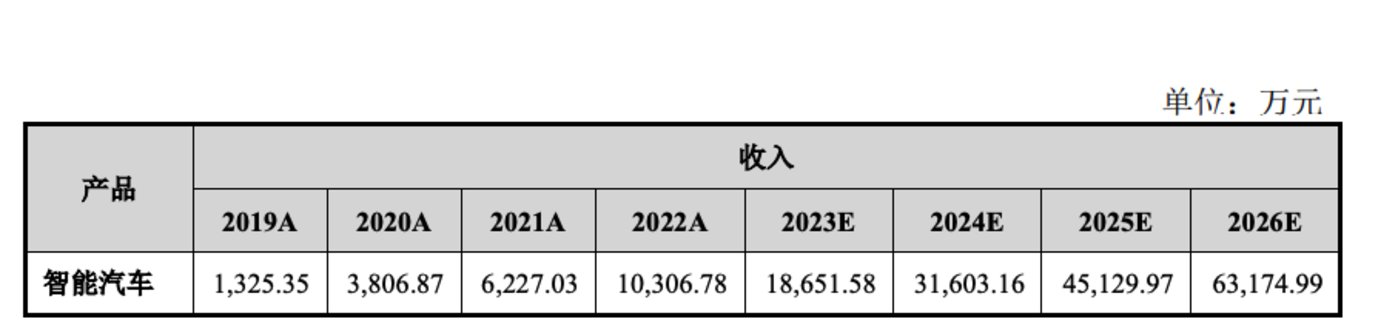

钛媒体App则在公司第三轮问询回复文件中发现,思必驰预计2026年智能汽车产品收入达6.32亿元,2021-2026年收入复合增长率为58.95%,相比该业务2019年1325.35万元收入,7年预增竟超46倍,同时届时市占率将达27%,并没有任何相关风险提示。

一位行业分析师对钛媒体App表示,他非常同意上交所的最终意见。该分析师认为,企业发展阶段接近于科大讯飞2008年上市前的阶段,且行业竞争不断加剧,即便智能汽车领域发展迅猛但也有市场瓶颈,上述收入增长预测并不符合客观规律。同时,第一财经引述资深律师认为,科创板突出“硬科技”特色,企业是否符合科创板定位以及科创属性,应经得起推敲和监管的问询。

三年净亏损超8亿,造血难却能预期2026年扭亏为盈

思必驰成立于2007年10月,是一家对话式 AI 平台型企业,基于公司自主研发的新一代对话式人机交互平台和 AI 语音芯片,围绕“云+芯”进行布局,专注于智能语音语言技术的底层研发、产品应用的设计开发与销售,为智能家电、智能汽车、消费电子以及数字政企类客户提供软硬件结合的产品服务。

2022年7月15日,上交所受理思必驰IPO申请。据招股书,思必驰拟募资10.33亿元,用于对话式AI平台建设及行业应用、物联网智能终端建设、研发中心建设等,保荐人为中信证券。此后思必驰进入问询状态,先后经历三轮审核问询,走到上会阶段。(详见钛媒体App前文:《三年净亏损8.3亿,阿里系AI独角兽思必驰拟筹资10亿上市》)

思必驰的经营能力的可持续性、未来四年营收增长合理性遭质疑。

在现场问询时,上市委要求思必驰,结合行业竞争格局、龙头企业近三年经营情况,进一步说明公司预测未来四年营业收入复合增长率的合理性和审慎性;结合公司报告期持续亏损、净资产大 幅下降等情况,说明公司经营能力的可持续性。

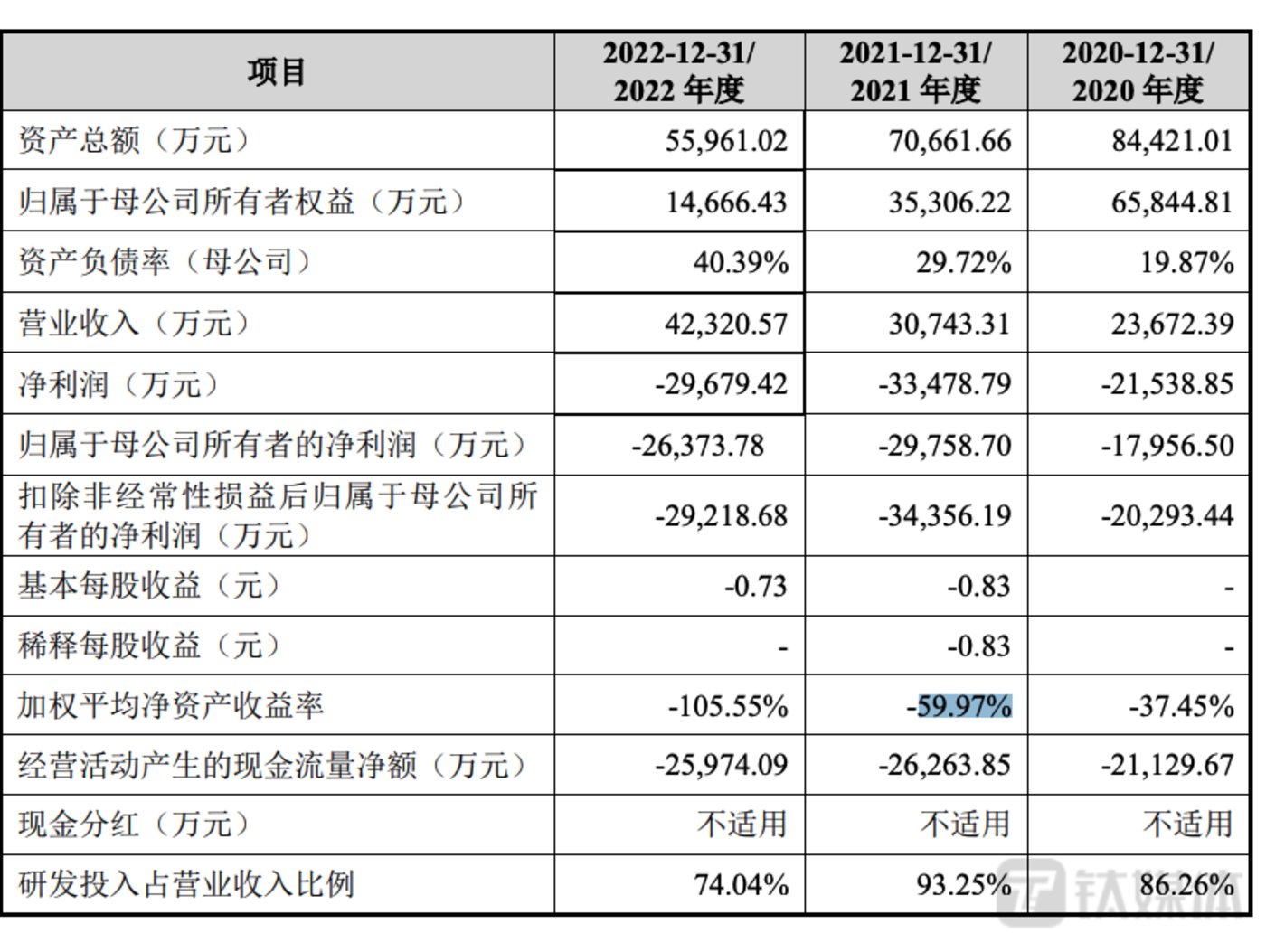

根据招股书,思必驰营收达上亿规模,尚未盈利,造血较难。2020年至2022年,思必驰营收分别为2.37亿元、3.07亿元、4.23亿元,净利润分别为-2.15亿、-3.35亿、-2.97亿,归母净利润分别为-1.8亿元、-2.98亿元、-2.64亿元,三年净亏损达8.47亿元;加权平均净资产收益率分别为-37.45%、-59.97%和-105.55%。

作为对照参考,2022年科大讯飞实现营收188亿元,扣非后净利润为4.18亿元。这说明,AI 语音企业发展属增收不增利,亏损额、净资产负收益率会随着收入增长逐步扩大。

招股书显示,思必驰业务收入主要来源于智能人机交互软件产品,软硬一体化 AI 产品,以及包括技术授权、定制开发在内的对话式 AI 服务业务三部分,2022年收入占比分别为19.92%、29.54%和50.53%。

思必驰表示,公司将持续在对话式人工智能技术研发及创新、商业应用拓展等方面保持较大投入规模,使得公司累计未弥补亏损可能持续存在,甚至可能导致公司上市后,有可能一段时间内无法实现盈利而触发退市条件的风险。根据《科创板上市公司持续监管办法(试行)》,公司触及终止上市标准的,股票直接终止上市,不再适用暂停上市、恢复上市、重新上市程序,将对投资者造成不利影响。

即便招股书已说明了风险,但在思必驰第三轮问询回复中,却给出了超出预期的公司未来四年发展数据。

思必驰称,公司扭亏为盈的时间节点预计为2026年左右,还提到思必驰业务核心增长方向在汽车、家电及消费电子领域,过去三年实现54.52%复合增长率,今年一季度同比增长61%,预计未来4年收入复合增长率约为55%。

在汽车领域,尽管车载语音领域的渗透率已超过70%,但思必驰认为车载语音仍从高档车型向中低档车型渗透,而老车型升级也带来新订单,到2025年车载语音的渗透率有望达到94%,同时人机对话技术在车载语音系统覆盖率将大幅提升。

思必驰基于目前26家车企合作和收入年复合增长率98.12%预计,2026年其智能汽车业务收入将达6.32亿元,全年国内前装量达860万台,预计其在行业的市占率达27%,收入比2022年增长近6倍,比2019年收入增长46倍。

思必驰曾在问询回复中称,该公司的主营业务与科大讯飞更为接近,但思必驰的发展阶段更接近科大讯飞2008年上市前的发展阶段,收入规模相对接近。因此,作为参考,2022年,科大讯飞智能汽车收入4.65亿元,占总收入不到4%,仅3.37%,不是科大讯飞核心业务。

此外,思必驰还面临苹果、微软、百度、阿里、云知声等诸多国内外激烈的市场竞争。思必驰对手之一、云知声创始人兼CEO黄伟此前告诉钛媒体App,其汽车芯片(全生命周期)出货量超200万颗,且有多个产品上车计划。而且,整个汽车产品上市周期较长,国内新能源车正面临降价瓶颈,业务收入毛利率能从2022年的81%下降至2026年的48%。

但在问询回复中,思必驰并没有提到任何汽车行业风险。

除了汽车领域,思必驰在智能家电及消费电子、数字政企领域也预期增长数十倍。思必驰称智能家电及消费电子、数字政企的营收将从2019年的8620.98万元、1525.15万元,到2022年1.85亿元、1.34亿元,再到2026年预增收入分别为11.79亿元、6.4亿元;收入毛利率却从2022年的51%、50%,下降至2026年的36%、39%。思必驰表示,毛利率的下降是产品结构、应用场景变化所致。问询回复当中对此没有任何风险性提示信息。

最终,思必驰这种对未来业务收入“过于乐观”的回复,并未能打动监管。

一边持续亏损、行业持续竞争、自身造血能力弱,一边还能乐观预测2026年没有任何风险的收入大增,这成为了其未能上市的重要原因。

当前,思必驰的营运资金主要依靠股权融资等筹资活动产生。截至2022年末,该公司货币资金为1.25亿元。思必驰称公司未盈利状态持续存在,累计未弥补亏损持续扩大,且外部融资渠道受限时,将会对公司资金状况、业务拓展、人才引进、团队稳定、研发投入等方面造成不利影响。

“兵败”硬科技,投资方阿里系、联想系曾多次减持

思必驰创始团队可谓“学霸云集”,CEO高始兴、首席科学家俞凯和联合创始人林远东均毕业于英国剑桥大学。其中,高始兴、俞凯分别获得技术政策专业硕士学位、语音识别博士学位,二人创业前主要投身于学界,并无丰富的企业任职经历。

在5月9日现场问询时,上市委要求思必驰,结合核心业务的市场竞争格局、核心产品的差异化竞争布局、核心技术的科技创新体现、核心技术与主要产品的升级迭代周期和研发储备等,对比同行业,说明公司核心技术的硬科技属性、差异化竞争的有效性。

根据招股书,思必驰研发周期相对较长和前期研发投入大。2020年、2021年和2022年,思必驰的研发投入分别为2.04亿元、2.87亿元、3.13亿元,占各期营收的比例分别为173.35%、86.26%、93.25%,占总营收比例分别为 86.26%、93.25%和74.04%。近三年,公司累计研发投入金额超过7.9亿元。同时,截至2022年12月,思必驰研发人员为663人,占总员工数902人的73.50%。

尽管研发投入高、研发人员数量不低,但截至2022年12月,应用于公司主营业务的发明专利仅超过5项。

同时,思必驰透露,其已累计取得的477项发明专利、328项境内计算机软件著作权,其中更多技术来自公司与上海交通大学合作研发。2020年9月,思必驰与交大等相关方签订协议,合作研发产生的专利份额通过上海交大知识产权管理有限公司,将68项专利权及专利申请权转让给思必驰。此外,思必驰还称有一部分软件著作权是通过向统一通信购买人工智能话术编辑软件购买得到的,相关技术用于核心的智能客服业务。

这种所谓的“硬科技”实力,并不能在审议会议期间打动上交所上市审核委员会。上交所认为思必驰不符合科创板注册标准。

据第一财经,上海市通力律师事务所资深律师朱嘉靖表示,拟上市企业在筹划准备申请科创板上市时,一定要结合自身实际科创属性,清晰判别企业与科创板的板块定位是否相适应。企业须结合自身情况重点关注产业方向、行业领域、科创属性三大具体指标要求。

另外,值得注意的是,上市之前,阿里网络、联想控股、苏州联想之星等一级投资方陆续减持思必驰。

去年11月第一轮问询阶段,上交所也就阿里网络、联想控股前后入股、增持及减持思必驰股份的原因、背景,以及对思必驰业务的影响等方面进行了问询。

早在2015年,阿里巴巴子公司阿里网络首次入股思必驰,并一度成为大股东,随后在2020年将部分股权转让给新进投资人,披露称阿里网络投资思必驰,主要是为获取财务性收益,阿里网络通过减持一定比例的股权以实现投资收益,而且思必驰向阿里云的采购金额减少主要出于商业上的考虑,与阿里网络减持无关。

同时,苏州联想之星也在2020年转让了部分所持股份,思必驰称主要因基金退出策略考虑,希望减持部分发行人股权以获得收益。思必驰强调,这种减持不能说明联想系态度,联想控股看好思必驰的发展,仅作为财务投资者投资于公司,除行使股东协议等约定的权利外不参与公司的日常经营,对公司的业务发展无重大影响。

截至上市申请前,员工持股平台西藏达孜、阿里网络、高始兴、俞凯、启迪创新为思必驰前五大股东,持股占比分别为14.18%、13.22%、11.53%、7.96%、5.75%。目前,阿里网络为思必驰第二大股东。

那么,此次思必驰IPO折戟,作为财务投资者的阿里系、联想系等股东未来如何退出成为一大问题。

据上海证券报引述一位 AI 上市公司人士称:“AI产业目前竞争极为激烈,思必驰在相关细分领域也并未有领先优势,一旦IPO失败后续融资无法跟上,竞争力或面临巨大不确定性。”

目前,多家 AI 上市公司受到ChatGPT热度影响,股价震荡徘徊,背后的通用语言大模型、生成式AI受到市场前所未有的关注热度。但思必驰称,受限于研发投入,公司短期内仍会以场景化的中等规模大模型为主,面临核心技术无法满足市场多元化需求的风险。截至目前,思必驰没有透露关于相关 AI 技术突破和自研大模型产品。

(本文首发钛媒体App,作者|林志佳)