对于“烧钱”的AI企业来说,IPO似乎是“续命”的灵丹妙药。日前,AI语音企业思必驰科技股份有限公司(以下简称:“思必驰”)完成了首轮问询回复。

从首轮问询看,思必驰实际控制人疑似通过低价转让股权,换取一致行动关系的问题被关注。此外,这家成立15年的AI语音企业仍未走出商业化困境,报告期内主营产品增长乏力,议价能力持续下滑,且智能语音领域前有科技巨头后有行业新秀,思必驰如何能扭亏为盈也是监管关注的重点。

低价转让股权,疑似换取一致行动关系

据招股书,思必驰前身思必驰有限成立于2007年10月,由高始兴、秦艳艳共同出资3万元设立。截至招股书签署日,公司无控股股东,实际控制人为高始兴和俞凯,两人分别直接持有公司 11.53%和 7.96%的股份。

钛媒体APP注意到,思必驰成立至今,经历数次股权变动,实控人与上海聚安之间的股权交易尤为引人关注。

公开资料显示,2018年11月,苏州联想之星将其持有的思必驰有限 0.9038%的股权(对应 21.426万元注册资本)以 3100 万元的价格转让给睿薪投资,转让价格为 144.68 元/每1元注册资本。

同期,高始兴将其持有的思必驰有限 0.5%的股权(对应11.8534万元注册资本)以1543.5万元的价格转让给上海聚安,转让价格为130.22元/每1元注册资本;俞凯将其持有的思必驰有限 0.5%的股权(对应 11.8534 万元注册资本)以 1543.5万元的价格转让给上海聚安,转让价格为 130.22 元/每1元注册资本。

同一时间点,上海聚安相较其他入股价格要低。值得玩味的是,2018 年 10 月 19 日,高始兴、上海聚安签署《一致行动协议》(以下简称 “2018 年一致行动协议”)。2020 年 11 月 1 日,高始兴、俞凯、林远东与上海聚安共同签署了《一致行动协议》(以下简称“2020 年一致行动协议”)。 也就是说,上海聚安作为思必驰的单纯财务投资者多次与实际控制人签订一致行动人协议 。

公司是否存在以低价入股作为条件换取上海聚安签署一致行动人协议的情形呢?公司在回复问询时称,上海聚安的实际控制人胡浏鹤的配偶在上海交通大学任职时,与公司实际控制人俞凯结识,因为看好人工智能行业的发展通过购买创始股东股权的形式投资于发行人且不享有其他股东与发行人及其实际控制人约定的特殊股东权利。因此,该等股权转让价格系经各方友好协商,在当时思必驰有限的D轮融资估值的基础上经进行一定折扣。而上海聚安作为单纯财务投资者与实际控制人签订一致行动人协议的原因则是为了提高思必驰有限股东会层面决策效率。

业绩连亏,主营产品毛利连降

思必驰是国内专业的对话式人工智能平台型公司,基于全链路智能对话系统定制开发平台和人工智能语音芯片,提供软硬件结合的人工智能技术与产品服务。其产品、技术可应用于智能家电、智能汽车、消费电子等领域,客户包括上汽、北汽、理想、哪吒、OPPO等。

思必驰虽然背靠优质客户,技术与产品服务落地场景覆盖领域也很广,但是难逃AI企业烧钱亏损的宿命。数据显示,2019-2021年,公司的营业收入分别为1.15亿元、2.37亿元、3.07亿元;同期,归母净利润分别为-2.51亿元、-1.8亿元、-2.98亿元。简单计算可知,思必驰2020年营收增速为106.36%, 2021年则下滑至29.87%。也就是说,思必驰在亏损幅度扩大的同时,营收增速也同时放缓。

不过,对于一家科技公司来说,相比一时亏损,更重要的是核心科技产品能否带动整体增长。

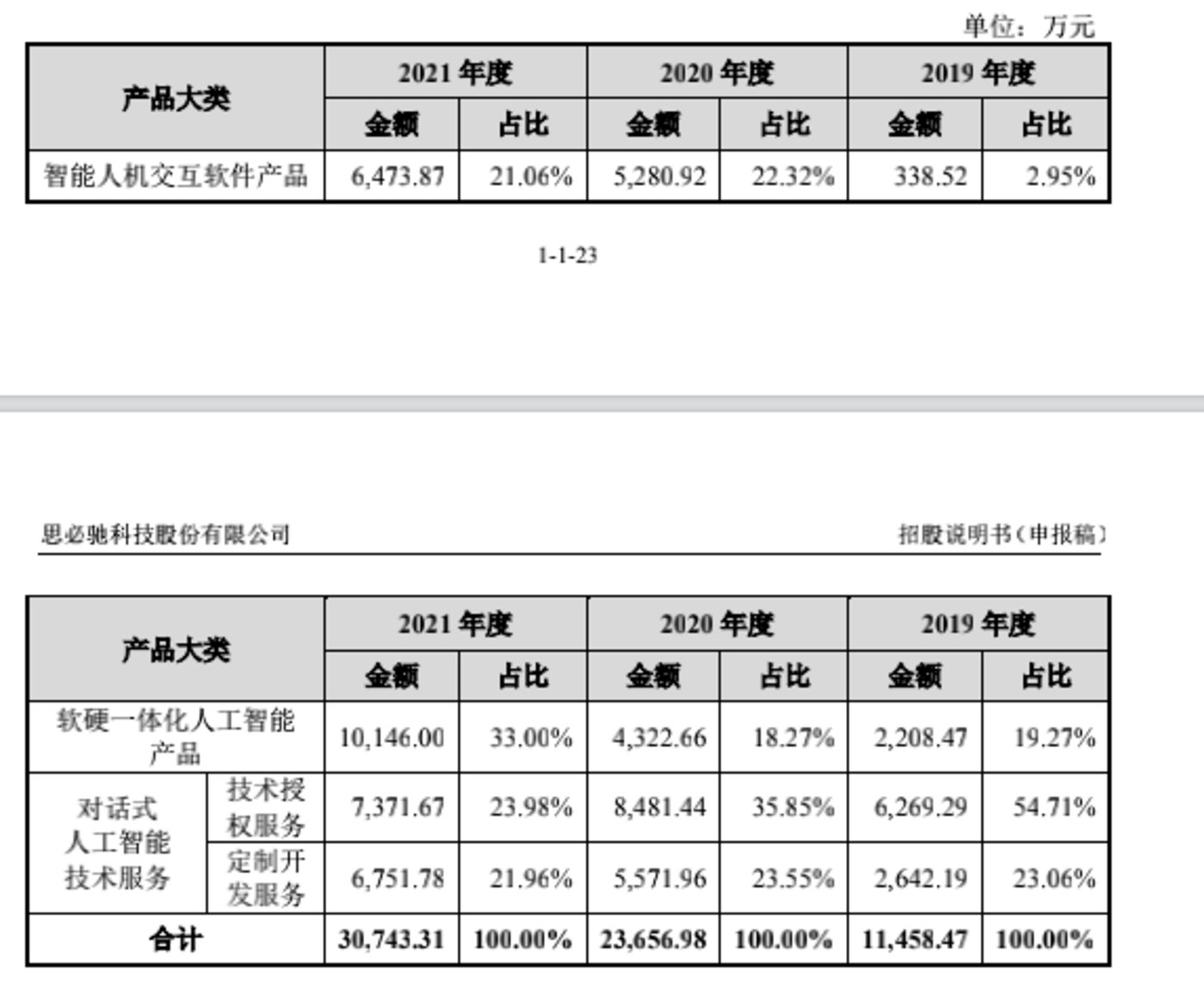

从营收构成看,思必驰主营业务分三大板块,分别是智能人机交互软件产品、软硬一体化人工智能产品和对话式人工智能技术服务。

思必驰营收构成情况,截图自招股书

招股书显示,该三大业务在2021年的营收和占比分别为:智能人机交互软件产品0.65亿元, 占比21.06%;软硬一体化人工智能产品1.02亿元,占比33.00%;对话式人工智能技术服务中技术授权服务0.74亿元,占比23.98%;定制开发服务为0.68亿元,占比21.96%。由此可见,营收占比最高的软硬一体化人工智能产品是思必驰最大的业绩贡献者,也是唯一一项占比逐年增长的业务。报告期内,从2019年占比不到20%逐年增长至2021年的33%。

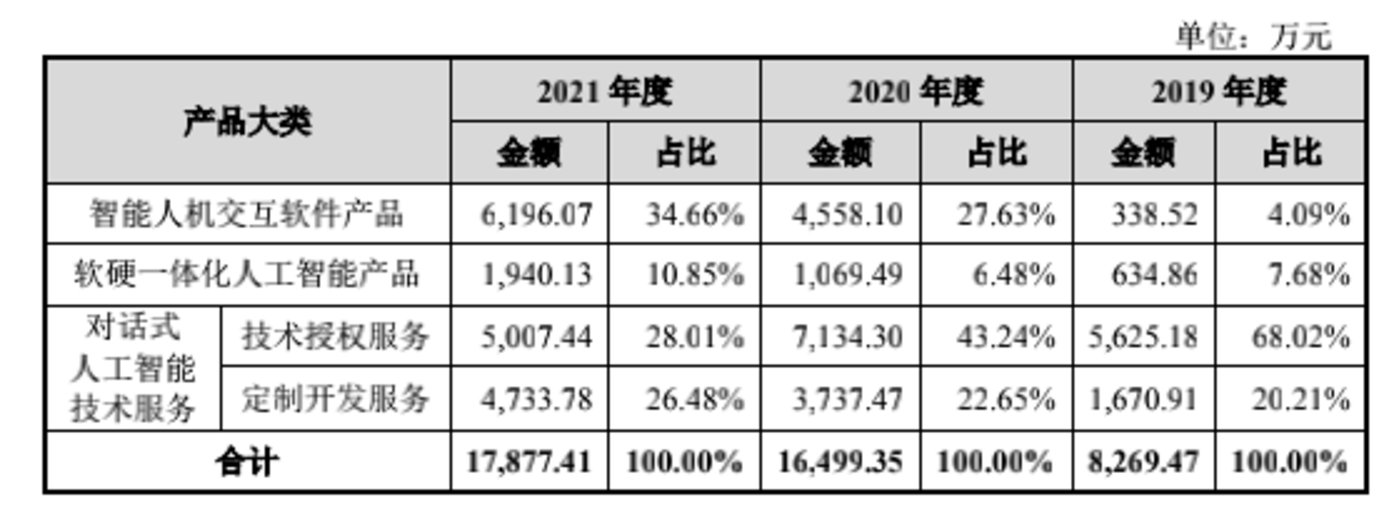

思必驰各项业务毛利情况,截图自招股书

然而,软硬一体化人工智能产品对思必驰的利润贡献却是最低的。据招股书,该项业务在2021年产生的毛利仅10.85%,远远低于其他业务。

值得关注的是,软硬一体化人工智能产品的毛利率也一直持续下滑。报告期内,该项业务的毛利率分别为28.75%、24.74%、19.12%,远低于其他业务的毛利率水平。而思必驰的综合毛利率也因此被拖累,报告期内,公司综合毛利率为报告期内公司综合毛利率分别为 72.17%、69.74%和 58.15%。

这也意味着,作为思必驰最大的业绩贡献者,软硬一体化人工智能产品却贡献了极少的利润,成为公司最不赚钱的业务。

对于AI语音公司商业化困局,中国移动通信联合会元宇宙产业委员会执行主任于佳宁告诉钛媒体APP,智能语行业在此前还处于技术的早期阶段,并没有足够多元化的商业模式支撑,这也导致单纯的智能语音公司无法做到商业化突破。其次,智能语音公司运营的成本、产品的销售成本极高。以思必驰为例,根据其招股书显示,思必驰的销售费用率在2019-2021年分别为 73.36%、46.35% 和 47.16%,这些因素对公司的盈利能力都产生了一定的影响。

内外交困之下,盈利前景难料

一边是自身业绩持续亏损,一边是强敌环伺,思必驰如何将技术落地,在有限的市场份额中获得有效的增量,也是其必须要考虑的问题。

报告期内,思必驰营业收入虽然连年增长,但是因为持续亏损,经营活动产生的现金流量净额却始终处于净流出状态,报告期内分别为-5.63亿元、-6.55亿元和-2.34亿元。按照目前的亏损趋势,公司账上的货币资金只够花一年,现金流的问题会大大制约未来的发展。

这也一定程度上影响了公司的流动性和偿债能力。报告期内,思必驰的流动比率分别为2.14倍、4.01倍和1.77倍,同期同行业可比公司的平均值分别为6.99倍、6.98倍和5.63倍;而报告期各期思必驰的速动比率分别为2.03倍、3.86倍和1.56倍,同行业可比公司均值分别为6.84倍、6.77倍和5.37倍。不论是流动比率还是速动比率,思必驰均较同行业可比公司的平均水平低了不少。

为缓解公司流动性压力,此次思必驰IPO拟募资的10.33亿元中有3亿元用来补充流动资金。另外,思必驰的存货规模一直在增加。2019-2021年,公司存货分别是1433.84万元、2442.07万元、5536.95万元,三年翻了近4倍。

除了自身存在的种种问题,激烈的市场竞争也是思必驰无法回避的难题。

根据德勤最新数据,近三年中国智能语音市场规模持续增长,而行业进入企业也在增多,虹软科技、科大讯飞、云从科技、云天励飞等专注于智能语音的发展。此外,智能语音领域门口一群颇受资本青睐摩拳擦掌的行业新秀。10月,智能语音交互平台标贝科技刚刚完成 B1 轮数千万元融资,由基石创投、联储创投投资。11月,自动语音识别软件开发商AI Communis宣布获 130 万美元种子轮融资,Todai IPC 领投。

而前述一批行业明星企业,也是思必驰招股书中重点提到的竞争对手。数据显示,2021年,虹软科技、寒武纪、云从科技、科大讯飞等四家公司营收分别达到5.73亿元、7.21亿元、10.76亿元和183.14亿元。对比之下,思必驰同期营收为3.07亿元均少于这四大对手企业。

前述业内人士近一步告诉钛媒体APP,目前智能语音公司的策略,主要就是倾向于消费级市场。实际上,随着新兴自然语言技术产生以及已有技术的不断成熟,智能语音技术已经逐步从萌芽期迈入了成熟期,智能语音公司不应该将目光局限于当前产品同质化竞争的困局之下,而是可以思考如何结合自身技术基础和未来发展趋势进行适当转型。

值得一提的是,思必驰成立之初对标科大讯飞,将公司业务定位在教育领域,近年来思必驰把未来发展方向目标聚集在智慧家居、汽车和消费电子上,拓展金融、政务业务。不过从思必驰的前五大客户名单看,前述业务领域内鲜有稳定的大客户。报告期内,只有消费电子领域的OPPO广东移动通信有限公司始终位列大客户名单之内。对于公司近年在前述领域的业务有何进展?有没有在上述领域获得稳定的客户资源?钛媒体APP试图电话联系思必驰求证,但电话始终未能接通。

由此看来,如何从巨头手中抢夺蛋糕,赢得稳定的客户,守住市场份额,或许是思必驰摆脱亏损局面的必答题。(本文首发于钛媒体APP,作者| 夏峰琳)