经济转型期,好公司长什么样?

市界 · 2022-08-27 14:02:21 · 热度:加载中...

巴菲特曾提出:“1990年世界最大20强企业,没有一家在今天20强名单上,未来二三十年,世界最大企业和今天比较,也会面目全非。”随着数字经济、碳中和等浪潮汹涌而来,企业面临着前所未有的巨大考验,也迎来时代迭代过程中伴生的机遇,新一轮的新旧迭代无法避免。新形势下,上市企业如何抓住时代缝隙中的机遇,投资者又该怎样评判上市公司的竞争力?种种问题摆放在企业与个人面前。2022年8月25日下午,市界和叶檀财经联合主办的上市公司竞争力系列论坛首期——《聚焦上市公司高质量发展》,在北京隆重开启。本次论坛中,多位专家分享了对新形势下上市企业转型与发展方向的见解。论坛会上,博雅天下集团高级副总裁、《市界》出版人及总裁姚长盛和叶檀财经CEO陶钧,还联合发布了深度合作计划,未来将携手推出“檀·市界”项目。贾康:要在微笑曲线两侧高端位置努力

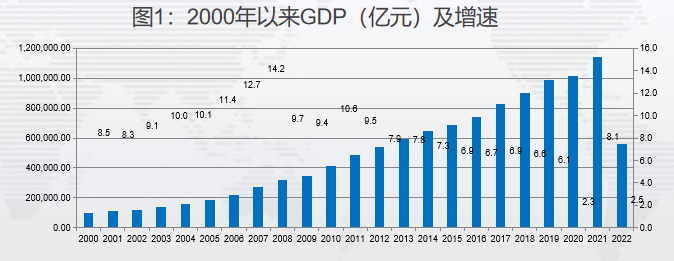

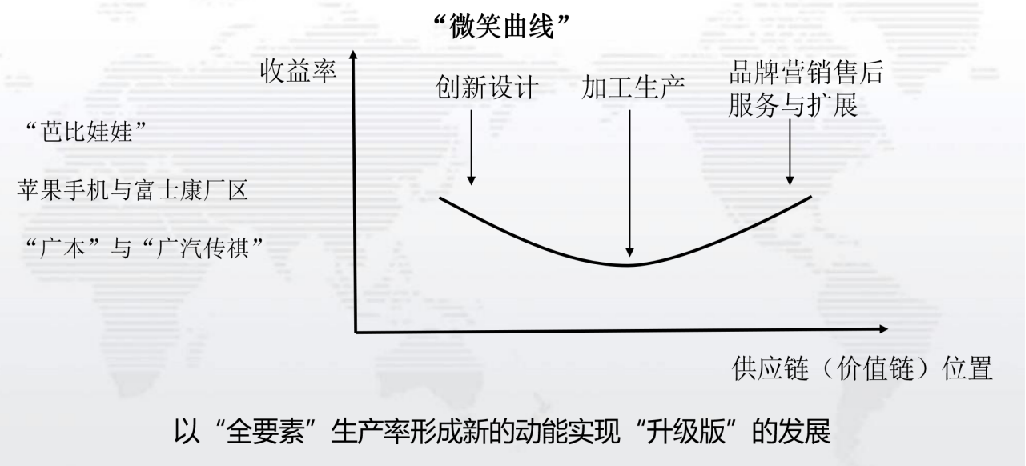

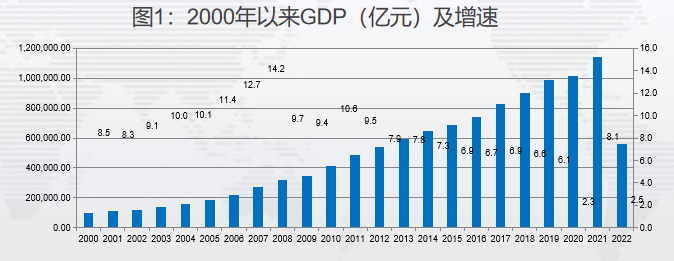

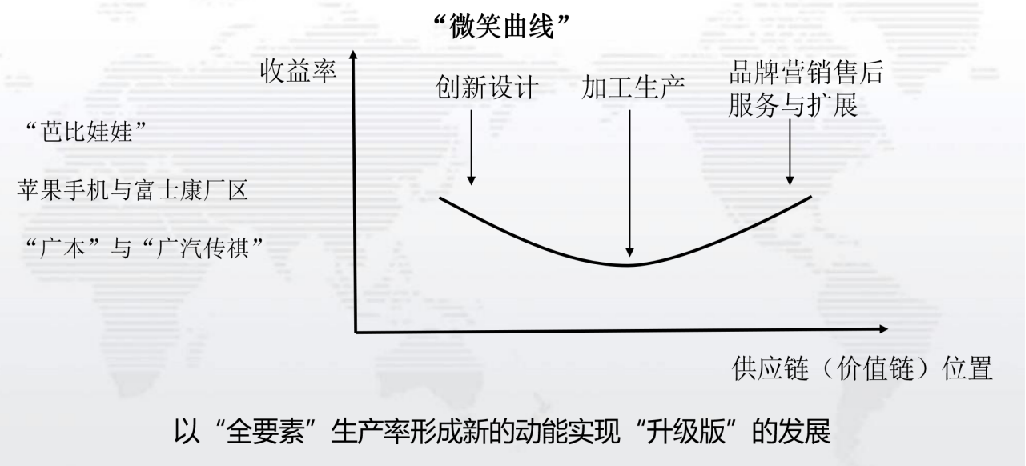

中国财政科学院研究员、华夏新供给经济学研究院创始院长贾康从经济转型的角度,分析了当前在新供给之下,上市公司如何高质量发展。当下中国经济已经转型,从原来的有高速度发展特征的、年度两位数增速的粗放型发展,转为中高速的集约型高质量发展。结合高质量发展的“供给侧改革”,我们要以金融服务实体经济升级发展,力求在“微笑曲线”上,位置向左、右方上移。如微笑曲线图所示,横轴为生产过程,包含了比较靠前的创意创新的设计,中间的加工生产,末端的品牌营销、售后服务、市场扩展,从左到右为全球供应链和价值链上循序渐进的关系。纵轴就是在这个价值链、供应链上不同位置的收益率水平。左和右是高收益,中间的加工生产是比较低的收益。中国现在已经成为世界工厂,在经济总量上已位居第二,制造业的规模全球第一,然而我们也面临一些问题。比如,中国生产了全球市场份额中85%甚至更高的儿童玩具,但没有一个特别响亮的本土品牌。再比如,智能手机的大量加工也在中国本土。这样的生产带来了劳动者的就业机会、GDP增量、税收收入,但不能总在这个位置上,中国的升级发展需要在微笑曲线两边的高端位置上去努力,真正升级到一个高质量发展新境界。在这个认识基础上,资本市场如果要支持实体经济的升级换代,就要以金融机构和产品的多样化为基本取向,提高直接融资的比重,以利弘扬企业家精神,支持“创新涨潮”中的“经济转型升级”。上市公司的融资就是非常典型的比较规范的直接融资。

贾康表示,多层次资本市场的构建和发展中的上市公司竞争力提升,迫切需要以多轮推进的“配套改革”攻坚克难。例如:提升基础性制度层面的“高标准法治化营商环境”,以及让上市公司的进入、退出更充分的市场化,主动对标高标准商业文明规则体系,培育长期行为等。管清友:随着注册制推进,

资本市场标的分化会越来越严重

如是金融研究院院长、华鑫证券首席经济顾问管清友谈到,我们正处在一个很奇特的经济周期之中。过去二三十年,中国、越南等国家在“产业转移”的背景下,成为了世界制造工厂,整个世界经济体系、贸易体系、金融体系形成了一个完整的分工和闭合。但是“逆全球化”的出现打破了这种平衡,这也导致经济、货币等周期的错位越来越明显。尤其是中美货币金融周期错位以后,不光是外需受到影响,中国内部也正在经历一个升级转型的过程,产业结构在进行剧烈的变动。因此,当前所有的企业经营、以及个人的投资行为,再去考虑经济全球化的时候,已经和4年前的状态已经完全不一样了。未来我们可能要适应这种货币、金融周期的错位。当前上市公司甚至个人,做投资实际是处在一个世界秩序在转、经济体系在变,同时短期的货币金融周期又是错位的背景之下,那么这个所谓的不确定的波动性要比以往我们经历的几乎所有周期的波动都要大。而只有不确定性是确定的。所以总体而言,今天上市公司所面临的内部经济环境、外部经济环境还是整个世界的格局,都在发生变化,这就像几个转盘在同时转,但它转动的速率、方向是不太一样的,而我们是很难找到它的完整的规律。

中国在这场国际大风浪当中,需要保持战略定力,做好自己的事情,那么资本市场的重要性不言而喻。管清友表示,“注册制正在让整个股票市场从供销社模式向超市模式转变。”他表示,注册制的施行对于一些基于产业做起来的公司,其实是一个非常好的机会。原因在于,由于注册制的推进,未来资本市场的标的分化会越来越严重。一部分可能是明星项目获得大量资金,另一方面很多上市公司则可能无人问津。从投资者这个角度来说,要控制好风险,然后敏锐地抓住机会。记住四句话:稳住基本盘,抓住流动性,开辟增长点,适应新周期。杨健:没有竞争力优势的公司,

将会被资本市场淘汰

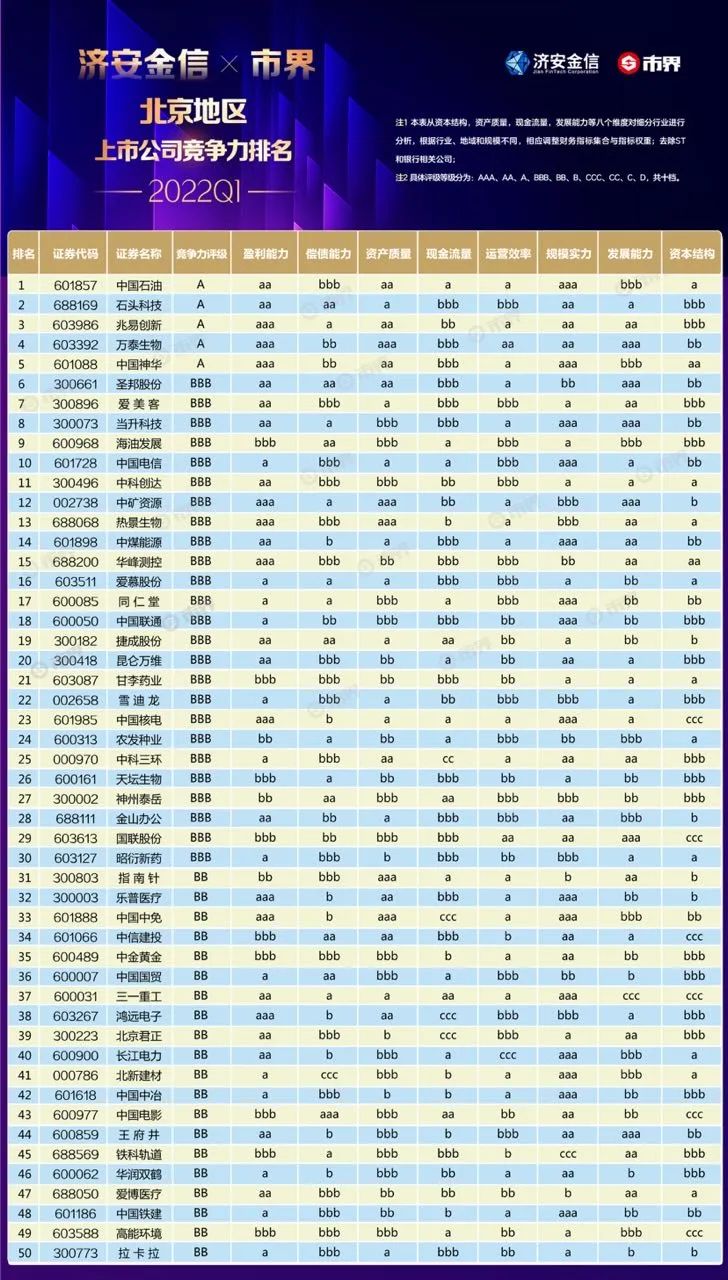

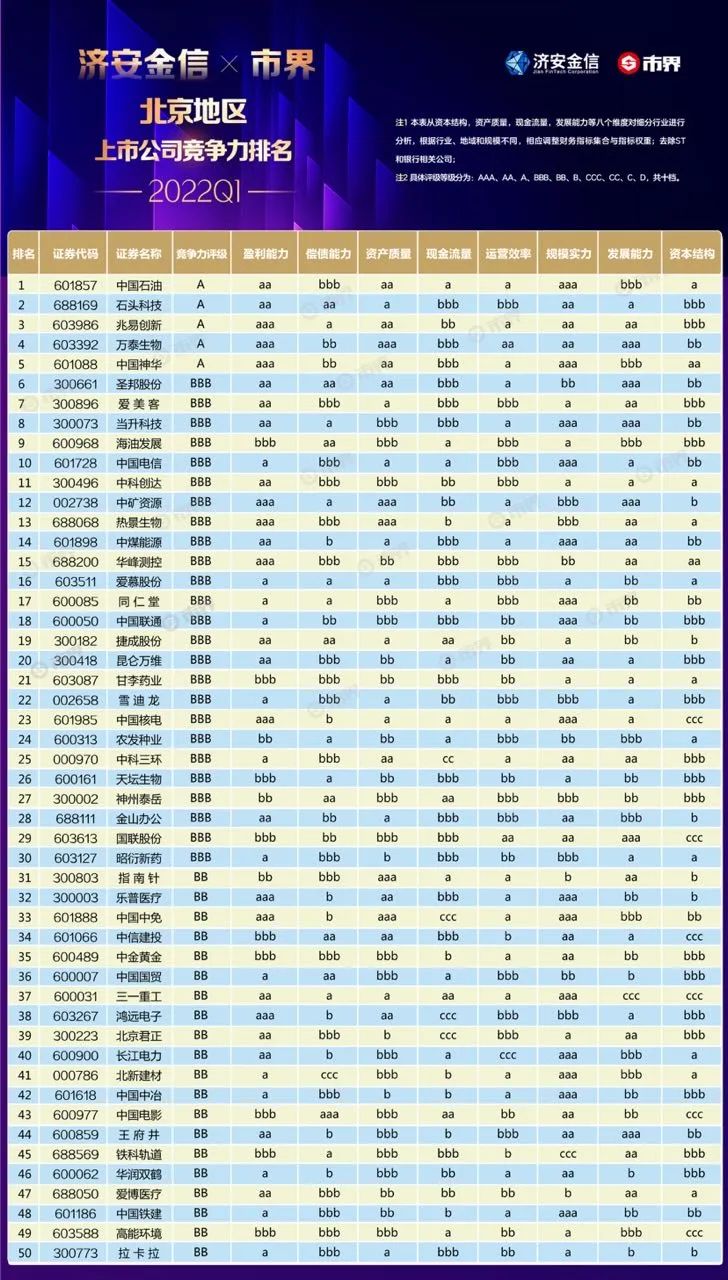

中国人民大学金融信息中心主任、济安金信竞争力评级创始人杨健教授就上市公司竞争力分析与评级进行了分享。济安金信是国内具有公开评级资格的独立第三方证券投资基金评价机构。

杨健教授表示,上市公司既是一家独立公司,又是一个投资标的,因此做上市公司竞争力分析,对投资和企业未来的发展都是有参考意义的。作为上市公司本身,选择在不同的市场、板块上市,都有相应的吸引投资、吸引眼球的功能。因此,同一市场同一板块同类公司越多,对企业的竞争力就会有更高的要求。伴随着注册制的推进,将来会有更多的上市公司,如果一家公司不能在竞争力方面有优势,将会被资本市场淘汰。上市公司竞争力分析首先要看其是在哪个市场哪个板块上市,全球市场是不同的,同一家公司在不同市场,会有不同的市盈率以及不同的市值。另外,在论坛上,杨健教授也和大家分享了济安金信上市公司竞争力分析报告。杨健教授表示,与信用评级和上市公司投资评级相比,竞争力评级非常不同。竞争力更多的是和同行业比较,更多的是思考其在未来的市场博弈中能不能获得先机,换句话说,就是更关注其短板所在,以及与同行业的有多少竞争能力。该报告通过济安金信自研评价体系,从资本结构、资产质量、现金流量、发展能力、盈利能力、偿债能力、运营效率、规模实力八个维度(基于行业、地域和规模不同,相应调整财务指标集合与指标权重)对各细分行业内所有上市公司进行多维度体检、评级。目前,该报告被数百家国际著名投资机构大量订阅下载。最后,济安金信联合市界发布了2022年一季度北京地区上市公司竞争力排名。熊焰:数字经济时代,

上市公司产业价值创造方式将转变

国富资本董事长熊焰出席论坛,分享了数字经济价值投资理论和方法 。熊焰认为,工业经济时代向数字经济时代的迭代转换期中,存在一个双重价值叠加的10-15年时间窗口,在这个时期内存在一个高速度、高回报、高成长、低风险的史无前例的资本市场投资机会。 在全新的产业数字化运行方式下,曾在工业经济时代风靡的价值投资及其所依存的底层逻辑,也将逐渐发生演进。基于此,熊焰分享了“D12数字化价值投资评价系统”。该系统由投资银行家王世渝在“D12模式”的基础上创新设计,“D12模式”指的是基于数字智能的产业数字化价值投资模式。按照这一理论,可以将上市公司按照数字化程度分为六类,分别为:完全没有开展数字化的公司、准备开展数字化的公司、 局部开展数字化的公司、 企业全面数字化转型的公司、 最具数字化价值投资公司、数字化价值投资未来之星。截至2021年年报发布,北京、上海、深圳三大证券交易所共有4677家上市公司。据熊焰分享,4677家上市公司中,企业全面数字化转型的公司有约583家,占比约12%;局部开展数字化的公司有约1656家,占比约35%;预计到2025年,中国上市公司数字化渗透率将超过80%。此外,根据国富资本抽样调研,除了数字产业领域的上市企业之外,传统产业领域上市公司也显现出明显的数字化趋势。2020年到2021年间,传统领域上市企业在年报中提出要开展数字化转型或建立数字化战略的企业数增长超过30%。

熊焰总结道:“上市公司的数字化转型具备普适性,如同工业经济时代的企业不可能由农业时代的农民来经营,可以说在数字经济时代,一家公司要么开始了数字化进程,要么就基本没有了太大的价值。”现阶段,上市公司在数字化进程中还面临着概念与理论不清晰、盲目转型、不懂深度融合等种种问题。这一过程中,既懂行业又具有数字化素养的人才,将会成为提升数字化渗透率的核心驱动力之一。奚伟天:新兴产业发展

已经进入历史快车道

北京明晟东诚私募基金管理中心(有限合伙)合伙人、投资总监奚伟天发表了题为《新形势下的赛道变化》的演讲。当前时点,世界并不太平,危机频发,但危中有机。“如何在危机中育先机,于变局中开新局,是每一个企业和个人面临的时代性问题。”奚伟天开篇明义。奚伟天表示,在每次危机后,各国货币政策加速放松总会导致资产价格脉冲式膨胀,尽管资产价格都得到修复,但隐含债务杠杆高企。另外,发达经济体普遍人口老龄化,导致长期低利率,并最终促使资产价格持续膨胀。

在这种局面下,资产价格到底往哪个方向去发展,我们在中间又能找到什么样的机会?奚伟天指出,在过去一段时间,资产价格膨胀是一种整体表现,但是在结构上主要指向新兴经济领域。对应到我国产业战略上可以发现,国家对于新兴的、科技的、能够带来更高生产效率的产业也高度鼓励,从而引发中国股市的行业结构调整。当前,我国行业市值结构正在向发达经济体靠拢,但还存在一些差异。可以看到的是,2000年后,发达经济体行业市值结构逐渐变化,传统的资源能源、金融等领域市值占比降低,而信息技术、通信服务和医疗保健等新兴领域市值占比提升。2007年以后,我国的新兴行业领域市值占比正在提升,但还没有到发达经济体占比较高的程度。例如,信息技术行业市值占比为8%,发达经济体平均水平达到21%。另外,我国金融行业市值占比超过30%,而发达经济体平均水平只有12%。“未来中国行业结构占比应该会趋向于发达经济体,向存在更高附加值的新经济或者是含有很高技术含量的行业靠拢,体现在资本市场上,新兴行业占比水平上还会有一个很高的跃升。而更多当前占比过高的行业会面临着一个调整。”奚伟天如是说。另外,奚伟天指出,金融供给侧改革推动中国增长动力从银行转向资本市场,从原有的债务推动型的经济发展模式转向为科技驱动、股权市场引导的新的经济发展模式。目前中国资本市场在整体GDP中的占比还较低。2022年6月末美国、欧洲、日本该项数据分别为185%、77%、79%,而中国该比值为67%。而且,2021年末中国居民储蓄率为44%,而全球主要经济体该数值在20%~30%之间。“目前来看,我国居民财富管理形态和金融市场的结构还有很大转变空间,这也将进一步助推整个产业向新兴经济转变。”奚伟天称。博雅天下集团高级副总裁、《市界》出版人及总裁姚长盛在论坛上总结道:“有三句话可以与大家分享。第一,我们已经彻底告别了无风险的时代,资产荒的背景对个人与企业的学习能力提出了考验;第二,群体思维的时代整体到来,在投资过程中,要保持个人的独立思考能力;第三,洞见优质资产,这也是市界主办上市公司竞争力论坛致力于去做到的,从优质资产中挖掘出未来发展之亮光。”未来,市界将持续贡献更具洞见的资本观察,对资本市场进行价值深度研究,为大家提供更多精彩活动。 (以上观点根据速记整理,未经专家本人审核,图片均由市界拍摄及专家提供)

(以上观点根据速记整理,未经专家本人审核,图片均由市界拍摄及专家提供)

文章仅代表作者观点,版权归原作者所有,如需转载请在文中注明来源及作者名字。

免责声明:本文系转载编辑文章,对文中观点保持中立,对所包含内容的准确性、可靠性或完整性不提供任何明示或暗示的保证,不对文章观点负责,仅作分享之用。如分享内容、图片侵犯您的版权或非授权发布,请及时与我们联系进行审核处理或删除,您可以发送材料至邮箱:service@qimingpian.cn。