今年以来,通货膨胀成为经济的焦点,中国的PPI和美国的CPI持续上涨。9月份,中国PPI同比上涨10.7%,美国CPI同比增长5.4%,连续5个月同比增幅在5%以上。在价格持续高位和经济增长动力不足的双重压力下,“滞胀”成为市场的一个普遍担忧。

一、货币放水不足以完全解释此轮价格上涨

根据货币主义的观点,通货膨胀随时随地都是一种货币现象。部分市场观点对当前通胀持续上升的一个解释就是新冠疫情之后全球货币放水导致的资产泡沫和通胀攀升。基于两方面的理由,我们认为此轮价格上涨未必是由货币放水引起。

一是1990年代日本和国际金融危机的实践证明,货币放水未必引发通货膨胀。1990年代之后,日本总需求不足,尽管日本政府采取了多轮总需求扩张政策,但在流动性陷阱下,日本仍然面临着持续的通缩压力。国际金融危机期间,主要经济体也采取了放水政策。彼时放水的相对力度以及持续时间都超过此次新冠疫情的货币宽松程度。但全球价格并未失控。在法币制度下,只要财政不崩溃,货币宽松并不必然推升通胀。货币政策对于价格就如绳子拉着物体,放松绳子,未必就能使物体发生移动,但是拉紧绳子,物体也发生移动。换而言之,紧缩的货币政策一定能够压制价格,但是宽松的货币政策未必能够推升价格。

二是部分产品价格上涨和部分产品价格低迷并存。如果此轮价格上涨是货币放水推动的,那么必然出现的一个现象就是全社会所有商品都出现大幅的上涨。但此轮价格上涨显然并不符合此类情况。在我国,PPI的上涨和CPI的低迷并行不悖。截至9月份,PPI连续6个月保持在5%以上的高位,而CPI则持续低迷,即使是核心CPI,也未见到抬头迹象。PPI的上涨,主要缘于上游大宗商品价格的上涨,但不同大宗商品价格在此轮价格上涨中表现并不一致。煤炭、铝等产品供给受限产品以及与新能源相关的硅料、锂金属等相关上游产品价格持续上涨,铁矿石价格持续下降。在美国,CPI的分项中,能源、交通、运输等价格涨幅要远远高于娱乐、教育与通信等服务业复苏相关的行业。如果是货币放水导致美国CPI高企,那服务业价格必然首当其冲。但目前美国CPI上涨显然不属于此类情况。

二、供需错配导致此轮价格上涨

我们认为,当前价格上涨的主要症结在于供需错配。具体表现为三方面:部分新产业发展与相关产能不匹配之间的矛盾,新产业发展和相关旧产业资本投入不足带来的相关领域供给不足之间的矛盾,疫情爆发之后全球产业链受限和商品消费持续增长之间的矛盾。

(一)新产业加速发展与上游供给不足之间的矛盾

疫情之后,无论是中国还是全球,传统产业增长乏力。与此同时,受政策和市场双重推动的影响,新能源车和新能发电等相关产业出现了迅猛增长的势头。

在新能源车方面,去年三季度以来,全球乘用车销量出现了反弹,尤其是新能源车销售快速增长。今年上半年,全球新能源车销量超过250万辆,超过去年全年销量。下半年,新能源车销售仍然高歌猛进。以中国为例,9月份,新能源车销量同比增速达到148.4%,渗透率首次突破20%。销售的快速上升,带动了相关产品的需求的快速增长,尤其是制造动力电池的相关矿产品和化工材料。今年以来,电池级碳酸锂现货价格从5.2万元涨至19万元以上,涨幅超过250%。根据Canaccord Genuity计算的锂供需平衡表,到2023年全球碳酸锂都将维持供不应求的状态,相关产品价格仍有可能维持高位。此外,包括稀土、电池隔膜、电解液、负极材料等电动车原材料都出现供不应求的状态,价格不断攀升。

与此类似,随着碳中和成为全球的共识,新能源发电尤其是光伏发电装机持续高增长。光伏装机上量直接的影响就是一些环节的产能根本就无法满足下游快速扩张的需求。从最上游的工业硅到生产薄膜环节必不可少的EVA粒子,都呈现出供不应求的格局,相关产品价格也水涨船高。如工业硅的价格从年初的1万元出头涨至目前的超过6万元。

在供给短期无法提高的情况下,新能源相关产业的发展所带来的需求冲击必然导致相关产品价格的持续暴涨。这是此轮通胀的一个直观逻辑。

(二)相关传统产业资本投入不足带来的供给约束

一是我国的供给侧结构性改革和能耗“双控”目标限制了上游产品的产能供给。2015年,我国提出供给侧结构性改革,限制钢铁、煤炭、电解铝、玻璃等高耗能产业的产能无序扩张。“十三五”规划能耗“双抗”目标的提出,进一步控制了相关产业的发展。例如钢铁,2015年的产能是15.4亿吨,到了2020年,产能仅仅增加到15.9亿吨。遏制相关产业的无序扩张无疑有利于防止经济重走粗放式发展的老路,但一旦相关领域需求出现短期波动,边际供给不足极有可能带来价格的飙升,最典型的就是动力煤。

二是全球范围的上游资本开支不足导致相关产品供给严重受限。除了中国以外,在全球范围内,国际金融危机使得上一轮大宗商品超级周期激进扩张的企业陷入普遍亏损状态。2016年以来,国际矿业和能源巨头纷纷减少了在相关领域的资本开支。例如油气资源领域,2017年相关资本开支达到顶峰之后就持续下降,2020年资本开支更是回到2005年的水平。类似,全球排名前10的铜矿企业资本开支在2013年达到顶峰之后,资本开支逐年下降,2017年虽有反弹,但之后很快继续进入下行通道。

上游资本开支不足,使得相关产品供给处于紧平衡状态,今年上半年以来,全球经济复苏使得供需缺口一下子放大,持续推升顺周期相关产品的价格。

(三)全球供应链中断导致部分商品价格非理性上涨

在全球化加快发展的背景下,全球产业分工已经成为趋势。生产全球化和全球运输网络化成为全球经济的重要特征。新冠疫情之下,全球居家活动增多带动消费电子需求大增,同时疫情使得相关抗疫物资需求大幅增加,但是疫情也使得全球生产网络的脆弱性凸显,推升相关产品价格。

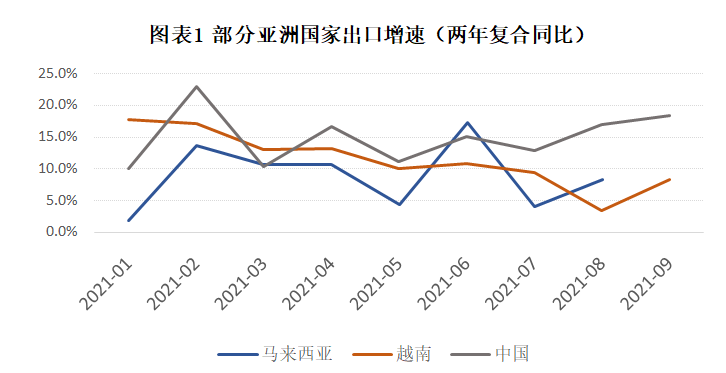

一是部分生产国疫情的往复影响其出口能力,最典型的是越南和马来西亚。今年5月份之后,新增病例的快速攀升促使这两个国家采取了封城措施,从而导致相关国家的出口出现快速下降。部分产品的供给缺口被进一步放大,例如马来西亚疫情导致芯片封装环节出现中断,进一步加剧了业已存在的全球芯片紧张局势。

二是全球运输网络出现堰塞湖,导致海运价格飙升,进一步抬高了相关消费品的价格。过去20年,包括美国、西欧等发达国家在码头基数设施投资要远远滞后于中国,全球十大集装箱码头中国(包括香港)占了7个,其余三个则分别是新加坡港、釜山港和鹿特丹港。当进口需求开始快速增加,同时港口装卸效率受疫情影响出现下降时,运费暴涨也就成为必然。运力紧张导致美国码头几乎没有多余运力处理空箱,出口空箱比例急剧下降,导致全球集装箱短缺,集装箱价格暴涨。这些最终都转嫁到美国CPI上。如果将美国CPI价格进行拆分,涨幅最大的是与全球供应链生产、运输密切的产品。

三、价格将回落但中枢将抬升

当前,市场对全球价格走势观点出现分歧,“滞胀”和明年一季度之后快速回落均有一定的依据。我们认为,全球不存在“滞胀”的基础,但碳中和目标下,能源价格的上涨将一定程度上抬高未来一段时期价格中枢。

(一)全球经济增速回落背景下,价格难以持续高企

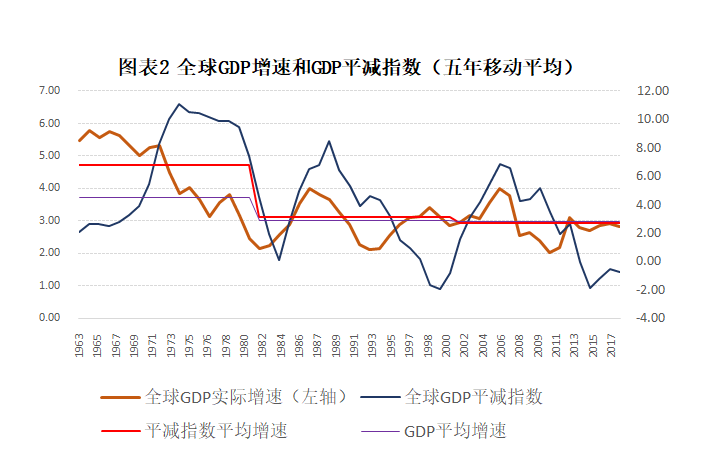

从一个长时间的维度来看,除非出现类似于石油危机这种供给端冲击,通胀是经济增长的映像,二者密切相关,随着经济增长中枢的下移,通胀中枢也逐步下移。

在此,我们并不试图解释这种相关性产生的原因,我们只想强调,三季度以来全球经济放缓势头有可能延续至2022年上半年。主要原因在于,新冠疫情以来各项刺激政策对经济的拉动效应正在削弱,未来还有美联储缩表等政策。未来全球经济增长将更加依赖于经济的内在增长动力。而全球新的增长动力尚未形成。作为2000年以来推动全球经济增长的两大动力,全球化和重大科技创新都面临障碍。

在经济增速下行的背景下,除非出现石油危机那种冲击,否则通胀几无可能维持在目前的水平。随着疫情缓解或者防控常态化,全球供应链问题正在逐步得到解决,近期海运价格也出现了明显的回调。需求的下降也将使得上游资本投入不足带来的矛盾有所缓解。供需错位矛盾的解决,加之基期因素的影响,预计2022年一季度之后,无论是中国的PPI还是美国的CPI,都将逐步回归理性。

(二)全球碳中和目标下,价格中枢将抬升

在全球碳中和目标下,新能源产业将进入快车道。正如前文所阐述的,在需求推动下,锂金属、铜金属和光伏相关材料短期仍有可能供给偏紧,价格维持相对较高水平。除了新能源材料以外,在迈向全球碳中和过程中,能源价格的上涨将抬升国际金融危机以来的价格中枢。

在人类历史发展中,能源更迭是催生产业革命的动力。煤炭取代木炭,产生了第一次工业革命,石油取代能源,催生了第二次工业革命。而天然气、核能的大规模应用,则为社会进入电子化时代提供了强大的能源保障。每次能源革命,都是更高效率、更高便利的能源取代旧能源,这也是带动生产效率提高和长期价格下行的基础。但是碳中和目标下,新能源取代化石能源可能更多的是为了防止全球变暖这一关系人类发展的重大决策,并非高效能源对低效能源的自然替代,短期将急剧增加相关领域的成本。斯坦福大学的研究显示,如果在2050年前在全球实现清洁能源替代,所需的资本成本为73万亿美元。尽管报告认为有可能远期带来80万亿美元的成本节约,但短期投入和长期受益之间的矛盾将增加当前能源成本。最典型的例子是光伏,在中国光照条件较好的地区,光伏电站的度电成本已经达到0.23元,与高效火电机组接近。但光伏资源好的地区远离负荷中心。发电成本需要考虑输电损害、线路建设、相关的智能电网改造投资和未来大规律运用之后的储能投资。这些投资最终都抬升能源使用成本。

另一个不可忽视的因素是在向新能源转型过程中,对传统化石能源的投资会急剧减少,油气、煤炭等传统能源的供给未来会长期处于紧平衡状态,需求的任何波动都有可能加剧价格的变化,从而抬升传统能源价格中枢。

世界经济史发展告诉我们,每一次经济波动都不是历史的简单重复。客观条件决定了滞胀只是特定历史时期的特定现象。扭曲的价格终归是扭曲的价格,一旦市场开始纠偏,非常态因素导致的价格扭曲终归会回归理性,正常的供需将决定价格。但无论如何,国际金融危机以来的廉价能源时代可能结束了。对此,无论政策者还是市场分析人士,都应引起重视。

作者:张一,中海晟融(北京)资本管理集团有限公司首席经济学家