6月30日,资本邦了解到,合肥井松智能科技股份有限公司(下称“井松智能”)科创板IPO申请于29日获上交所受理,本次拟募资3.38亿元。 图片来源:上交所官网

公司专注于智能物流设备、智能物流软件与智能物流系统的研发、设计、制造与销售,为下游客户提供智能物流整体解决方案,系国内知名的智能物流设备与智能物流系统解决方案提供商。 图片来源:公司招股书

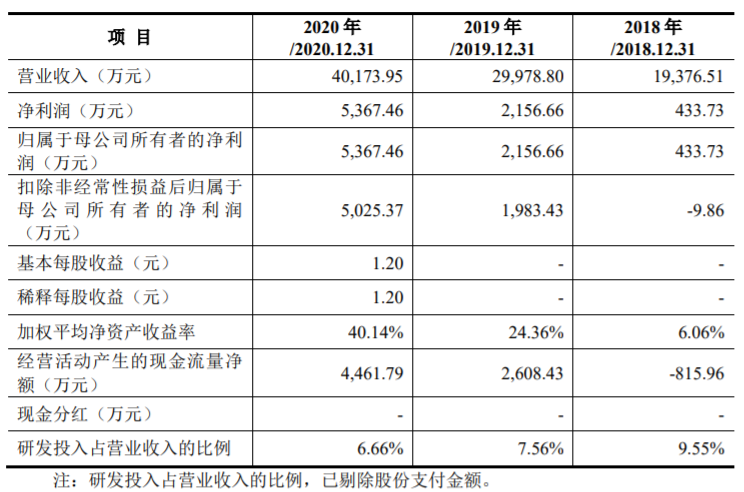

财务数据显示,公司2018年、2019年、2020年营收分别为1.94亿元、3亿元、4.02亿元;同期对应的净利润分别为433.73万元、2,156.66万元、5,367.46万元。

根据容诚会计师出具的《审计报告》,发行人2019年度及2020年度归属于母公司所有者的净利润(扣除非经常性损益前后孰低)分别为1,983.43万元和5,025.37万元,公司最近两年净利润均为正且累计净利润不低于5,000万元。发行人2020年度营业收入为40,173.95万元,归属于母公司所有者的净利润(扣除非经常性损益前后孰低)为5,025.37万元,公司最近一年净利润为正且营业收入不低于人民币1亿元。

根据同行业A股上市公司估值情况,基于对公司预计市值的预先评估,预计发行后总市值不低于10亿元。

公司结合自身上述情况,选择适用《上海证券交易所科创板股票上市规则(2020年12月修订)》第2.1.2条第(一)项规定的上市标准,即“预计市值不低于人民币10亿元,最近两年净利润均为正且累计净利润不低于人民币5,000万元,或者预计市值不低于人民币10亿元,最近一年净利润为正且营业收入不低于人民币1亿元”。

本次拟募资用于智能物流系统生产基地技术改造项目、研发中心建设项目、补充流动资金。 图片来源:公司招股书

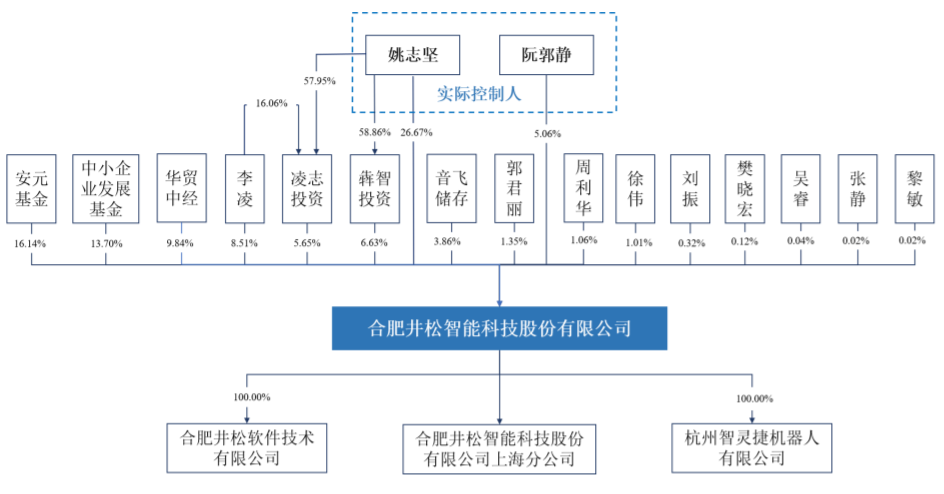

姚志坚、阮郭静夫妇目前合计直接持有公司31.74%的股份;姚志坚通过犇智投资控制公司6.63%的表决权。姚志坚、阮郭静夫妇为公司控股股东、实际控制人。

截至本招股说明书签署日,其他持有公司5%以上股份的股东包括安元基金、中小企业发展基金、华贸中经、李凌、犇智投资、凌志投资。

井松智能坦言公司存在以下风险:

(一)年度内经营业绩非均匀发生

公司单个销售合同金额通常较大,且项目完工验收受客户需求、土建基础、整体工程进度、与客户的沟通协调情况等多方面因素影响,具有一定的不确定性,导致收入确认、利润实现在年度内并非均匀发生。如果一段时间内项目完工验收较多,则该期间的收入、利润会较多;反之,收入和利润则较少。

报告期内,公司年度内经营业绩非均匀发生,但是,每年第四季度项目验收、确认的营业收入、实现的利润较高。公司预计2021年营业收入和利润也将主要集中在三季度或者四季度。

由于项目验收时间存在一定的不确定性,导致月度、季度经营业绩非均匀发生,投资者一般不能根据公司年度内某一期间的收入、利润情况推算全年业绩。

(二)下游客户离散型采购对公司经营产生的风险

智能物流装备具有投资规模大、使用期限长的特点,不同于日常消费品或经常性原材料的采购,单一主体客户短期内一般不会重复投资智能物流装备,行业内普遍存在下游客户离散型采购的特点。

与同行业可比公司类似,报告期内的各期,公司客户变化较多,各期主要客户多为新增客户。

由于下游客户离散型采购的特点,公司需要不断开发新客户。若公司不能持续开拓新客户、获得新的订单,则公司的经营业绩将会下滑。

(三)应收账款及合同资产产生的坏账风险

报告期各期末,公司应收账款余额分别为8,462.66万元、15,419.36万元、16,094.77万元,2020年末合同资产余额5,140.73万元;应收账款账面价值分别为6,531.81万元、13,121.13万元、13,638.85万元,2020年末合同资产账面价值为4,764.52万元。

报告期各期,公司营业收入分别为19,376.51万元、29,978.80万元、40,173.95万元。报告期各期末,应收账款账面价值及合同资产账面价值合计,与当期营业收入的比值分别为33.71%、43.77%、45.81%;公司流动资产账面价值分别为34,969.49万元、44,339.89万元、49,573.27万元,应收账款账面价值及合同资产账面价值合计,占当期末流动资产的比例分别为18.68%、29.59%、37.12%。

因此,公司应收账款余额与账面价值、合同资产余额与账面价值均随当期营业收入的增长而有所增长;各期末应收账款账面价值及合同资产账面价值合计,与当期营业收入的比值、占当期末流动资产的比例有所上升。

随着公司生产经营规模的不断扩大,应收账款及合同资产余额、账面价值可能继续增加,若催收不力或客户还款困难,可能产生坏账,对公司的经营和业绩产生不利影响。

(四)实际控制人持股比例较低的风险

姚志坚、阮郭静夫妇目前合计直接持有公司31.74%的股份;姚志坚通过犇智投资控制公司6.63%的表决权。

2020年10月22日,李凌、凌志投资与姚志坚签订《授权委托协议》,约定李凌、凌志投资自愿将依法享有的井松智能股东权利中的提案权、表决权、提名权委托给姚志坚行使,授权委托期限至李凌、凌志投资不再持有井松智能股份之日终止。由此,姚志坚又控制了公司14.17%的表决权;

因此,截至本招股说明书签署日,姚志坚、阮郭静夫妇合计控制公司52.53%的表决权,为公司控股股东及实际控制人。

按本次发行新股1,485.7116万股计算,发行后实际控制人姚志坚、阮郭静夫妇控制表决权比例将降低至39.40%(表决权口径计算),控制权比例较低。

若实际控制人丧失对公司的控制权,可能会导致公司经营管理团队、发展战略和经营模式发生变化,从而对公司的经营产生不确定的影响。

头图来源:图虫

转载声明:本文为资本邦原创稿件,转载请注明出处及作者,否则为侵权。

风险提示 : 资本邦呈现的所有信息仅作为参考,不构成投资建议,一切投资操作信息不能作为投资依据。投资有风险,入市需谨慎!