2019年,Coatue募集了7亿美元的早期投资基金;几个月后,高瓴同样组建了早期投资部门。

文丨郑玄

来源丨投中网

华尔街的“TMT之王”,正在悄悄改变中国策略。

Coatue资本以擅长TMT投资闻名,过去十年,凭借“做多头部TMT公司+做空高泡沫TMT公司”的策略,Coatue资本成为华尔街表现最好的对冲基金之一。根据分析师网站TipRanks的数据,目前Coatue管理的资产规模超过180亿美元,2013年6月以来Coatue投资组合的回报高达430.8%,同时夏普比率达6.41,远超美国对冲基金的平均值(1.49)。

与同是虎崽(Tiger Cub)的老虎环球基金一样,Coatue很早就建立了私募股权投资部门。从风格来看,Coatue私募股权投资风格与其在二级市场的多头策略基本一致——瞄准未上市的头部TMT公司,典型的案子包括Uber、Snap、DoorDash等。

Coatue在2015年左右正式进入中国,前几年的风格与美国总部高度一致,都是不计价格抢超级独角兽们D轮、F轮的份额,包括2016年参与滴滴30亿美元融资,参与美团D、F轮融资,以及投资声网、ofo等细分领域独角兽的C轮、D轮。

“不管多贵,只投最好的”,已经成为Coatue最具特色的标签,甚至有国内企业在拿到Coatue的投资后,会“引以为傲”,借Coatue的特色来证明自己是细分赛道上最好的公司。

但过去一年,Coatue却在悄悄转变。尤其在中国市场,不仅投资范围开始向消费、物流、生物医药领域拓展,rank也不再局限于细分市场的老大老二,很多中腰部和A、B轮的项目也开始走入Coatue的法眼。这也让Coatue出手的频率大大提高,过去一年投的项目比2015年-2019年加起来还多。

表面上看,这是一家基金从TMT领域切入到消费投资所必须的策略调整。但只要稍微熟悉私募基金的运作方式,就能明白这样的转变,对于一家美元PE来说,并不是一次寻常的调整。

华尔街TMT之王——Coatue资本

先聊一聊Coatue资本和基金创始人菲利普·拉方特(Philippe Lafont)。

菲利普·拉方特于1991年毕业于MIT计算机科学专业,毕业后前三年在麦肯锡担任分析师。刚成为独立顾问不久,1996年他就以一名研究分析师的身份加入了老虎基金,成为华尔街传奇基金经理朱利安·罗伯逊(Julian Robertson)的手下,专注研究欧洲电信股票。

在老虎基金工作三年之后,1999年拉方特筹集了4500万美元创立Coatue资本,投资TMT领域。运气不好的是,基金没成立多久就遇到科技股泡沫破裂,几个月内纳斯达克指数下跌了80%。但新生的Coatue顶住了这波冲击,到2009年,因为在金融危机期间表现出了优秀的抗跌能力,Coatue规模从年初的22亿美元开始逐渐提升。

在华尔街众多的对冲基金中,抗跌是Coatue最典型的标签。夏普指数是衡量一只基金收益-风险比率的常用指标,根据TipRanks,2013年以来Coatue的夏普指数为6.41,同期华尔街对冲基金平均值为1.49,以抗跌著称的桥水基金也不过2.12,只有老虎环球基金的组合收益率(359.1%)和夏普指数(5.29),可以与Coatue媲美。

能取得这样的收益表现,一方面是由于过去十年科技股处于一个前所未有的长扩张周期,另一方面则是由于Coatue在TMT领域投资中“做多赢家”+“做空输家”的核心策略。

Coatue认为由于互联网的马太效应,TMT行业呈现出赢者通吃的状态,而做多头部的赢家和做空处于泡沫中的输家,可以让顺周期时获得超额获益,在逆周期时通过风险对冲降低损失。根据Coatue中国一名投资人近日在一场闭门会议上的分享,拉方特最经典的投资案例,就是在智能手机潮里,做多苹果的同时,做空诺基亚,赚取了双倍收益。

但随着移动互联网的兴起,越来越多科技独角兽在上市前的估值就已经达到十亿、百亿甚至千亿美金,很多细分领域的Top1都是没有上市的私人公司。所以在2012年,拉方特让他的亲兄弟、Coatue联合创始人托马斯·拉方特(Thomas Lafont)前往硅谷组建风险投资部门。

根据福布斯此前的报道,在加入Coatue前,托马斯·拉方特是好莱坞演员的经纪人。但其实在90年代,拉方特兄弟就有过一起投资的经历。菲利普·拉方特接受OneWire采访时说,他离开麦肯锡并在西班牙工作时,与托马斯一起投资了微软、英特尔等大型科技公司,并在90年代中期的IT牛市中大赚特赚,这也是他进入投资行业的契机。

从华尔街到硅谷再到中国,Coatue延续了二级市场的打法,虽然出手的次数不多,但每笔都是重金砸向头部独角兽——不管有多贵,只投最好的企业。

在硅谷,2012年开始Coatue先后参与了Snap、Uber、Lyft、Grab、Airtable等超级独角兽C轮、D轮,乃至E轮、F轮的融资;在中国,Coatue的出手更少,2019年之前只投资了蚂蚁金服、美团、滴滴、声网、ofo、马蜂窝、比特大陆和作业帮等10家左右的公司,但除了ofo翻车,其余公司的估值/市值都涨到百亿乃至千亿美元。

这样的Coatue,让新晋the midas list排名第三的投资人、GGV纪源资本管理合伙人童士豪为之“佩服”,后者把他们与红杉、高瓴、老虎环球和DST并列,认为这几家是目前全球做的最好的风投基金。

华尔街的狙击手,端起了冲锋枪

Coatue和老虎环球一样,被认为是对冲基金在私募股权投资领域最成功的代表,但随着TMT行业红利消失,原本专注TMT的Coatue,正在悄悄调整自己的策略。

最初的改变是从募资开始。2019年8月,Coatue募集了一期7亿美元的早期投资基金——Coatue Early Stage Fund LP,这也是Coatue组建私募部门以来的第一只Early Fund。有意思的是,就在几个月后,高瓴同样组建了早期投资部门,募集100亿元规模的基金投资医疗、消费、科技、互联网领域的创新公司。

除了Early Fund,Coatue的新一期PE基金也在悄悄调整。2020年底,Coatue完成第四期PE基金募资,总规模达35亿美元,比前三期(3亿美元、5亿美元、13亿美元)之和还多,新一期基金的名字,也比前几期多了一个“Growth Fund”,透露出拉方特的野心。

从投资策略来看,储备更多弹药的Coatue,有着三点明显的改变:

第一是出手的项目更多。仅以中国市场为例,根据投中数据,2015-2019这五年间,Coatue在中国一共出手了12次,投了11个项目;而从2020年至今不到一年半的时间里,Coatue中国已经出手了16次,投了14个项目。

第二是项目越投越早。入华前五年里,Coatue基本参与的都是明星项目的中后期阶段融资,比如投资滴滴F轮,美团的E轮、F轮,ofo的C轮、D轮,还有在美国投资Uber、Snap、Lyft这些独角兽C轮以后的融资,是标准的PE做派。

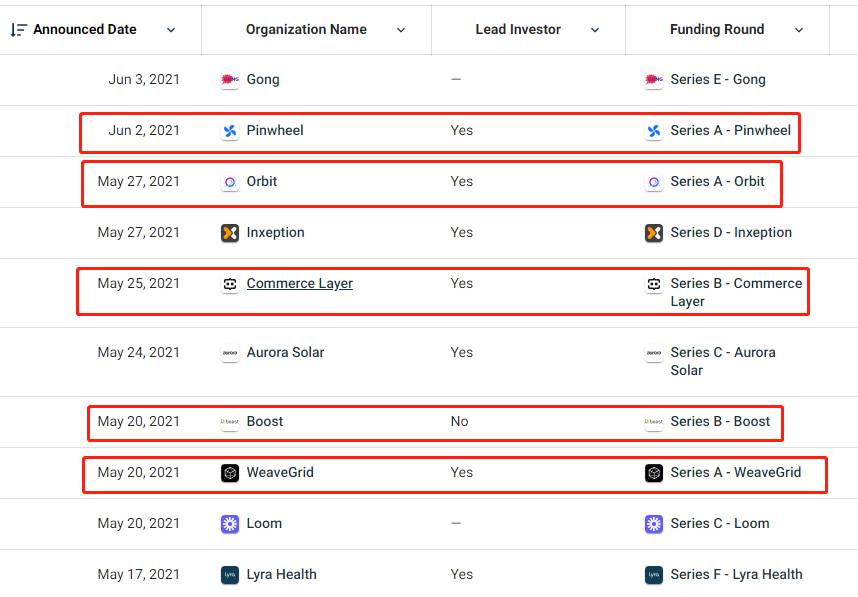

Coatue2021年5月部分投资公司列表

但从2020年开始,Coatue投资的早期项目越来越多,比如在中国投资Manner的B轮,溪木源、古茗、迪斯商城的A轮;比如在硅谷,Coatue最近20天投了10个项目,有5个都是A轮、B轮的企业。

第三是投资的赛道更加分散。过去二十年,不论一级市场还是二级市场,Coatue基本只投TMT领域的企业,包括电信技术、硬件制造商、消费互联网和流媒体平台等等。但从2019年开始,这种单一赛道的投法发生了改变。

首先是中国市场,消费成为Coatue的新宠。2020年以来,Coatue先后投资了喜茶、古茗、溪木源、农夫山泉、Manner、卡路里科技、小鹏汽车7家消费公司,并在二级市场买入雾芯科技(悦刻电子烟母公司)、理想汽车等公司的股票。

而在欧美,生物医药则是Coatue的宠儿。美国Modena疫苗和德国BNT疫苗的生产商,都曾成为Coatue炒股的题材。

而通过研究Coatue出手的规律,还可以发现两个很有意思的现象:

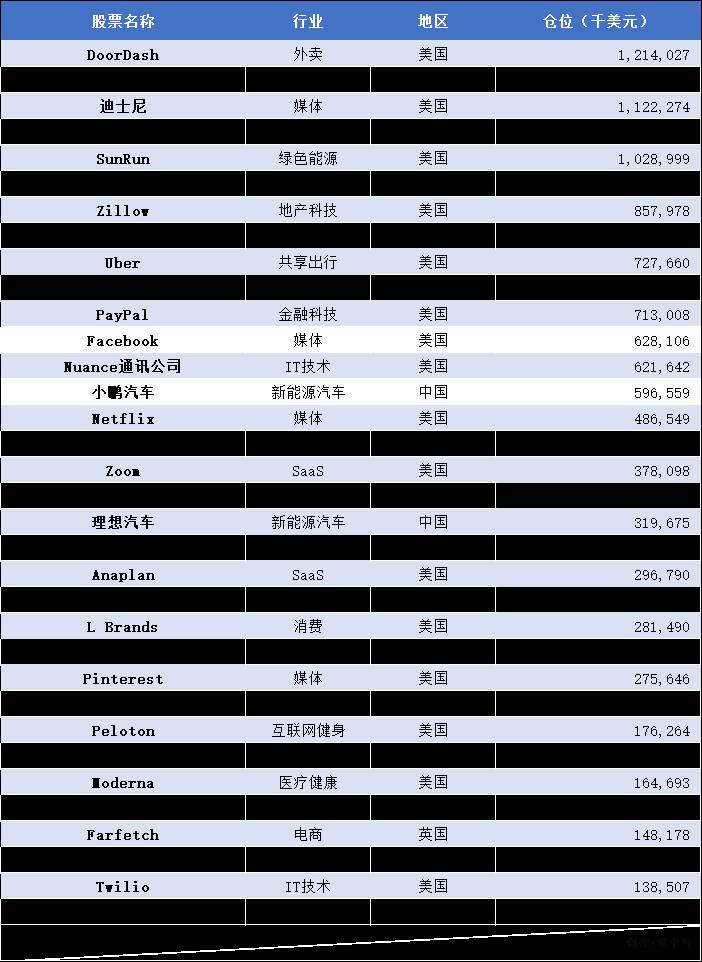

首先在二级市场,Coatue依然保持着过去十几年的投资“TOP 1”的风格。由于13F只披露了基金的多头仓位,根据公开资料难以判断Coatue的空仓布局。但从多头来看,其仓位依然有着强烈的“Coatue风”。

截至2021年一季度,Coatue持仓1亿美元以上的多头仓位

目前Coatue多头仓位的布局,大多依然是各个细分领域的头部公司。如上图所示,截至2021年Q1,Coatue持仓超过1亿美元的公司,包括美国外卖领域的老大DoorDash、SaaS龙头Snowflake,还有亚马逊、FB、特斯拉、SEA、维密母公司LBrands、在线健身平台Peloton,都是各自赛道的领头羊。

第二点则是在私募投资领域,Coatue正在改变其只投赢家的风格,这点在中国市场表现的尤为明显。入华前五年,Coatue投资的滴滴、美团、ofo都是各自领域的Top 1,这也是此前Coatue选择标的时最重要的标准。

但2020年进入消费领域之后,刚开始投资喜茶、农夫山泉、溪木源,Coatue看起来还维持着只投Top 1、Top 2的风格;但从2020年底开始,以Manner为转折点,越来越多小而美的项目开始得到Coatue的青睐,是否是行业老大,看起来已经不是Coatue选择投资一家公司的唯一标准。

这个擅长“狙击”超级独角兽的华尔街狙击手,正在端起一把填满弹夹的冲锋枪,疯狂冲向这场席卷中国的新消费风口。

一次不寻常的调整

对于一家老牌美元基金来说,Coatue在中国策略的调整,并不寻常。

从策略上看,这样的调整并不难理解。随着互联网红利逐渐消失殆尽,消费、医疗健康、新能源等行业是私募基金们瞄准的下一个方向。而与TMT相比,消费没有那么强的马太效应,“嬴者通吃”这个Coatue投资TMT行业逻辑的基础也就不复存在。这样的背景下,适当调整基金在消费领域的投资策略并不奇怪。

但从实际运作的角度来看,这样的调整并不容易。

举一个最简单的例子:人力。过去几年Coatue中国主要以投资超级独角兽为主,业务没有那么复杂,并不需要一个庞大投资、投研团队。根据此前的报道,Coatue在中国只有一个base在香港的5、6人小团队,考虑五年一共也就出手了12个项目,这个人数也算够用。

但这样的团队规模显然无法应对消费领域的“扫货式”投资。一方面,被投企业资质的放宽,意味着团队需要配置更多的投资人去看项目;此外,投资领域从中后期的C、D、E轮跨越至A轮、B轮,对于基金“募投管退”中“管”的能力有更高的要求,这些都不是一个小团队能够完成的工作。

事实上,近年来PE-VC化成为风投行业的热门话题,但在今年5月举行的“第15届中国投资年会”的相关主题对话上,就有VC机构的代表指出,投A轮和PE们更加熟悉的投C、D、E轮有着本质的不同,只凭借资金优势并不能做好早期投资。

不过,这可能也是Coatue中国逐渐摆脱美国总部赋予的标签,成为一个更有自己特色的独立机构的标志。根据领英的资料,去年1月,在加入公司 5年之后,Coatue中国的现任负责人蒋凯成为Coatue资本合伙人,而这是Coatue中国的缔造者张自权,领导团队三年也没有得到的头衔。

转载、合作、加入粉丝群请联系小助理