12月31日,苏州纽克斯电源技术股份有限公司(下称“纽克斯”)创业板上市申请获受理,保荐机构为中金公司。

纽克斯本次拟公开发行不超过1555.67万股,拟募资5.54亿元,本次发行募集资金扣除发行费用后,拟投资以下5个项目:

报告期业绩大幅波动 产能利用率偏低

纽克斯主要从事植物补光设备的研发、生产和销售,主要产品包括HID驱动电源、HID补光灯具、LED补光灯具和智能控制产品。

因此,植物补光设备产业的发展速度将影响公司的收入水平。根据Frost&Sullivan;的统计数据,2015年全球植物补光设备市场规模达17.6亿美元,至2019年市场规模达37.9亿美元,年均复合增长率为21.1%,预计2020年至2024年全球植物补光设备行业市场规模的年复合增长率将维持在25.5%,市场规模在2024年将达到115.0亿美元。随着现代农业的发展,温室大棚和植物工厂等新型农业形式将更加普及,植物补光设备的需求量将持续增长。

此外,LED补光灯具亦是纽克斯未来产品线的重要组成部分,因此LED照明市场的发展趋势也将成为影响公司收入的重要因素之一。根据Frost&Sullivan;的统计数据显示,2019年全球LED照明行业市场规模约699.0亿美元,随着LED照明技术的进步,预计LED照明器具的销售价格将逐渐降低,预计未来LED照明行业整体市场增速将趋于稳定。相较于2015-2019年的19.0%的年均增长率,未来预测2020-2024年的年均复合增长率9.4%。

2017-2020年上半年,纽克斯的营业收入分别为3.13亿元、1.58亿元、3.07亿元和2.09亿元,2018-2020年上半年同比增速分别为-49.50%、94.53%、35.91%;与此同时归母净利润分别为6286.46万元、-1827.20万元、4078.19万元和4418.68万元,2018年和2019年同比增速分别为-129.07%、323.19%,报告期业绩出现大幅波动。

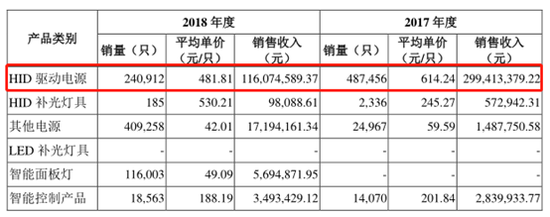

从数据来看,2018年业绩断崖式下滑是纽克斯业绩大幅波动的主因。根据招股书披露,2018年度,受到主要客户进行行业整合的影响,公司HID驱动电源销售收入出现显著下滑,无论是销量还是单价,2018年纽克斯的HID驱动电源呈现出量价齐跌。对于单价下跌,纽克斯称主要系由于当年1000W功率产品销售占比有所下降所致。

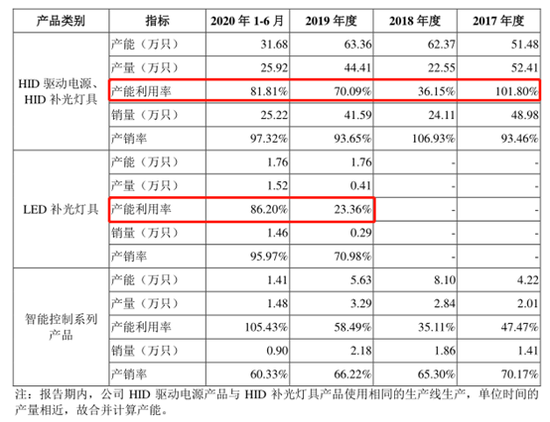

除此之外,从产能利用率情况来看,纽克斯的主要产品HID驱动电源、HID补光灯具产能在2018年度大幅提升后,除2018年度受环境等影响外,2019年和2020年上半年产能利用率分别为70.09%和81.81%。而未来产品线的重要组成部分的LED补光灯具产能利用率同样不足9成。需要指出的是,纽克斯本次募资主要投资项目依然是扩建厂房,未来产能消化情况值得关注。

销售集中在二、三季度 2018年却在四季度突增

值得一提的是,尽管2018年纽克斯的业绩大跌,不过应收账款却突然大增。

2017-2020年上半年,纽克斯应收账款分别为1511.37万元、6277.68万元、5043.24万元和7219.73万元,占流动资产比例分别为6.25%、29.80%、23.58%和26.62%。

招股书显示,截至2018年末,纽克斯应收账款余额较2017年底大幅增长5018.60万元,主要原因为:1、公司2018年第四季度营业收入情况较好,较2017年第四季度上升1552.74万元;2、公司于2018年7月与Hydrofarm达成一致对于一笔特定订单的货款结算条件予以调整为自2019年1月1日起全年按月支付结清,该订单涉及金额约为2296.77万元,截至2019年12月31日,该笔货款已全部回收。最近三年,公司应收账款占营业收入的比例呈现上升趋势,除了受到应收账款金额逐年上升的因素影响之外,由于公司于年末的应收账款一般只能反映年底1-3个月的销售情况,因此公司应收账款占营业收入的比例还会受到公司四季度销售收入占全年营业收入的比例的因素影响。

不过分季节来看,纽克斯在第二季度及第三季度的营业收入占比较大,呈现明显的季节性波动特征。纽克斯称,造成公司HID驱动电源产品季节性波动的主要原因为公司产品的最终客户主要集中在北美洲、欧洲等全球现代温室大棚发展较为发达且纬度较高的地区,上述地区秋冬两季的日照较少,且现代温室大棚的覆盖度较高,因此秋冬两季公司HID驱动电源产品在终端的使用需求程度较高。考虑到公司HID驱动电源产品在外销报关后需约1至2个月方能运输到北美洲和欧洲客户,且客户收到货品后另需约1个月左右进一步组装加工植物补光灯具并售往最终用户,因此,一般情况下海外客户会要求公司将HID驱动电源产品在第二季度及第三季度提前发货报关,以确保可供应当地温室大棚在秋冬季节使用。

综上,纽克斯的营业收入呈现明显的季节性波动特征,销售往往集中在二、三季度,在此规律下2018年却在四季度突增,再加上2018年纽克斯的整体业绩大跌,应收账款却突然大增,种种背离足以引人瞩目。

业务集中度高 外销占比超9成

纽克斯主要客户为Hawthorne、Hydrofarm、Lumatek、Maxigrow等业内领先的设施农业品牌集成商,报告期内,公司前五名客户的销售收入分别为2.79亿元、1.08亿元、2.22亿元和1.62亿元,占当期营业收入的比重分别为89.47%、68.94%、72.18%和77.43%,客户集中度较高。纽克斯称,若公司客户的经营或财务状况出现不良变化,或者公司与主要客户的合作关系发生变动,将可能对公司的经营业绩产生不利影响。

另外,公司核心产品主要应用领域为植物补光,因此公司的主营业务收入主要来源于北美洲、欧洲等境外现代温室大棚、家庭园艺发展较为发达地区的客户。报告期内,公司境外销售收入分别为3亿元、1.29亿元、2.6亿元以及1.9亿元,占主营业务收入的比重分别为96.25%、82.11%、84.66%以及91.26%,境外收入占比较高。纽克斯称,未来贸易摩擦或持续加深,或相关国家贸易政策变动、贸易摩擦加剧,可能会对公司境外产品销售产生一定不利影响,进而影响到公司未来经营业绩。

责任编辑:公司观察